I dati del quarto trimestre 2022 e quelli dell’intero anno fiscale diffusi ieri sera evidenziano una crisi ancora più profonda di quanto si potesse immaginare, con le previsioni per il prossimo trimestre che non fanno intravedere alcun spiraglio di ripresa e col titolo che perde quasi il 10% dopo la diffusione dei conti.

Si fa sempre più difficile la situazione per Intel che, dopo cali di fatturato dell’ordine del 20÷22% nei due trimestri precedenti, vede le vendite crollare del 32% nel quarto periodo dell’anno, un vero e proprio tonfo, ancora più preoccupante perché non riguarda solo il settore dei processori consumer ma interessa anche il business dei Data Center che perde il 33%.

Un calo così pesante ed improvviso ha vanificato le azioni di Intel sul fronte delle spese, col risultato che anche questo trimestre si è chiuso in perdita con un rosso di 700 milioni di dollari contro l’utile di 4,6 miliardi dello stesso periodo di un anno fa.

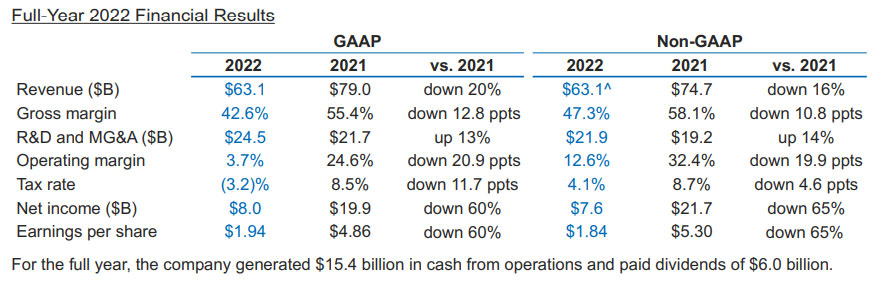

L’anno fiscale 2022 si chiude con vendite complessive per 63,1 miliardi (-20% rispetto al 2021) e un utile di 8 miliardi (-60%), in pratica l’utile del primo trimestre, l’unico periodo “normale” del 2022, prima che iniziasse la crisi di vendite.

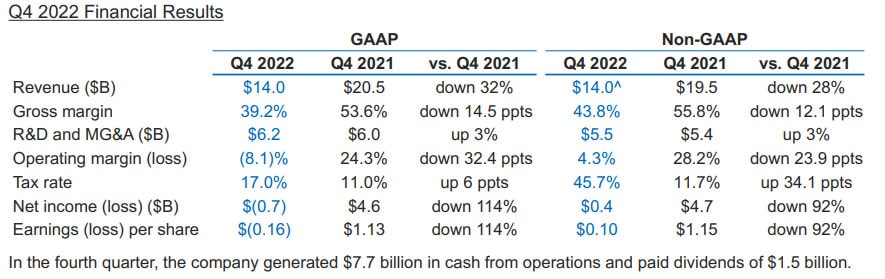

Nel quarto trimestre, le entrate sono scese a 14 miliardi di dollari contro i 20,5 miliardi del trimestre di un anno fa; è crollato anche il margine lordo, sceso dal 53,6% al 39,2%. Nonostante le perdite, Intel ha deciso di remunerare i propri azionisti con 1,5 miliardi di dollari di dividendi, dopo aver generato una liquidità di 7,7 miliardi da attività operative. Durante l’intero anno fiscale, l’azienda ha pagato 6,0 miliardi di dividendi ed ha generato liquidità per 15,4 miliardi.

“Nonostante i venti contrari dell’economia e del mercato, nel quarto trimestre abbiamo continuato a fare buoni progressi nella nostra trasformazione strategica, incluso l’avanzamento della nostra roadmap di prodotto e il miglioramento della nostra struttura operativa e dei processi per una maggiore efficienza, riuscendo a centrare le previsioni all’interno della fascia più bassa” ha affermato Pat Gelsinger, CEO di Intel. “Nel 2023 continueremo con questa determinazione ad affrontare le sfide a breve termine, sforzandoci di rispettare i nostri impegni a lungo termine, fornendo prodotti all’avanguardia ancorati su piattaforme aperte e sicure, alimentati da produzione su larga scala e supportati dal nostro incredibile team.”

“Nel quarto trimestre, abbiamo preso provvedimenti per dimensionare correttamente l’organizzazione e razionalizzare i nostri investimenti, dando priorità al aree in cui possiamo offrire il massimo valore a lungo termine“, ha affermato David Zinsner, CFO di Intel. “Queste azioni sono finalizzate agli obiettivi di riduzione dei costi di 3 miliardi di dollari nel 2023 e per raggiungere un risparmio di 8-10 miliardi di dollari entro il fine del 2025.”

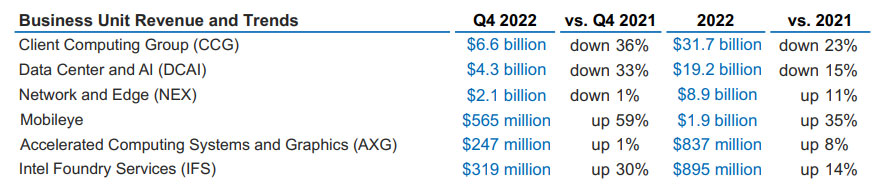

Come si vede nella seguente tabella, le due principali aree di entrate di Intel, hanno subito entrambe un calo consistente.

Il comparto Client Computing Group (CCG), ovvero i processori per Personal Computer, ha perso il 36% nel Q4 e il 23% nel 2022; quello denominato Data Center and AI (DCAI), ovvero i processori per data center, è arretrato del 33% nel Q4 e del 15% nel 2022. Decisamente buoni i risultati di Mobileye (guida autonoma) mentre di poco positivo risulta il settore dei sistemi di networking e dell’Intelligent Edge.

Se i risultati del quarto trimestre segnalano un pesante calo del business di Intel, ancora più fosche, se possibile, sono le previsioni per il primo trimestre del 2023:

La società prevede vendite comprese tra 10,5 e 11,5 miliardi che, nel punto intermedio, rappresentano un calo di ben il 40% rispetto ai 18,4 miliardi di entrare del primo trimestre 2022; a picco anche il margine lordo che passa dal 50,4% del Q1 2022 al 34,1%.

A fronte di queste cifre, aumenta anche la perdita per singola azione che risulta di 0,8 dollari (contro un utile di 1,98 dollari nel Q1 2022).

Non vorremmo essere nei panni di Pat Gelsinger.

Alla Borsa di New York, dopo la diffusione della trimestrale, il titolo Intel ha perso il 10% circa, a quota 27,19 dollari per azione. Dal gennaio dello scorso anno il calo del titolo ha raggiunto il 41%.