STMicroelectronics ha presentato oggi i risultati finanziari relativi al primo trimestre 2022 conclusosi il 2 aprile.

“I ricavi netti del primo trimestre e il margine lordo sono stati superiori al punto intermedio della nostra forchetta di previsione delle attività. Questa performance nei ricavi, trainata da una forte domanda di microcontrollori, è stata in parte controbilanciata da una temporanea riduzione delle attività nel nostro impianto di produzione a Shenzhen, in Cina, dovuta alla pandemia.” ha commentato Jean-Marc Chery, Presidente & CEO della società.

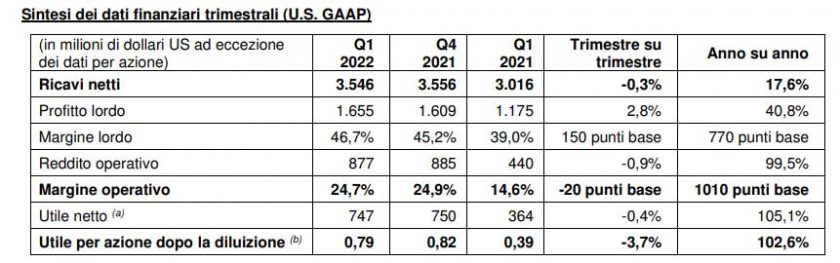

Nel primo trimestre ST ha riportato ricavi netti pari a 3,55 miliardi di dollari con un margine lordo del 46,7%, margine operativo del 24,7% e utile netto di 747 milioni di dollari.

Anno su anno, i ricavi netti del primo trimestre sono aumentati del 17,6%, il margine operativo è cresciuto al 24,7% dal 14,6% e l’utile netto è più che raddoppiato, a 747 milioni di dollari.

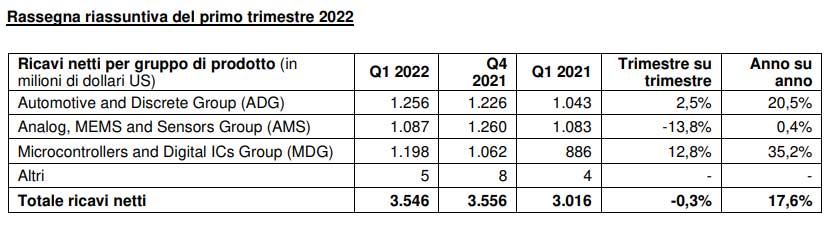

I ricavi netti sono ammontati a 3,55 miliardi di dollari, pari a un incremento anno su anno del 17,6%. Nel confronto anno su anno, la Società ha riportato maggiori vendite nette in tutti i gruppi di prodotto ad eccezione del sotto-gruppo Imaging, in linea con le previsioni. Anno su anno, le vendite nette a OEM e Distribuzione sono progredite rispettivamente del 14,4% e del 24,0%. In termini sequenziali i ricavi netti sono diminuiti dello 0,3%, 130 punti base al di sopra del valore intermedio della guidance della Società. ADG e MDG hanno riportato aumenti nei ricavi netti rispetto al trimestre precedente, mentre AMS ha riportato una flessione, in linea con le previsioni.

L’utile lordo è ammontato a 1,65 miliardi di dollari, pari a un miglioramento anno su anno del 40,8%. Il margine lordo del 46,7% è aumentato di 770 punti base anno su anno, principalmente per effetto del mix di prodotto migliorato e dei prezzi favorevoli, ed è stato di 170 punti base al di sopra del valore intermedio della guidance della Società.

Il reddito operativo è aumentato del 99,5% a 877 milioni di dollari, rispetto a 440 milioni di dollari nello stesso trimestre dell’anno scorso. Anno su anno, il margine operativo della Società è progredito di 1.010 punti base, al 24,7% dei ricavi netti, rispetto al 14,6% del primo trimestre del 2021.

Le spese in conto capitale del primo trimestre, al netto dei proventi delle vendite, sono state pari a 840 milioni di dollari. Nello stesso trimestre del 2021, le spese in conto capitale erano ammontate, in termini netti, a 405 milioni di dollari.

Alla fine del primo trimestre le scorte erano pari a 2,15 miliardi di dollari, rispetto a 1,84 miliardi di dollari nello stesso trimestre dell’anno scorso. L’indice di rotazione delle scorte era di 104 giorni alla fine del trimestre, rispetto a 91 giorni nello stesso trimestre del 2021.

Nel primo trimestre il free cash flow (parametro non U.S. GAAP) era pari a 82 milioni di dollari, rispetto a 261 milioni di dollari nello stesso trimestre dello scorso anno.

Nel primo trimestre, la Società ha distribuito dividendi cash ai suoi azionisti per un totale di 49 milioni di dollari e ha eseguito il riacquisto di azioni proprie per 86 milioni di dollari, nell’ambito del programma di riacquisto di azioni attualmente in corso.

Al 2 aprile 2022 la posizione finanziaria netta di ST (parametro non U.S. GAAP) era pari a 840 milioni di dollari e rifletteva una liquidità totale di 3,4 miliardi di dollari e un indebitamento finanziario totale di 2,6 miliardi di dollari, che include un aumento di 107 milioni di dollari in relazione all’adozione, dal 1° gennaio 2022, delle nuove linee guida per la rendicontazione U.S. GAAP applicabili al debito convertibile. I valori dei periodi precedenti non sono stati ricalcolati. Al 31 dicembre 2021 la posizione finanziaria netta di ST (parametro non U.S. GAAP) era pari a 977 milioni di dollari.

La seguente tabella evidenzia i ricavi per gruppi di prodotto:

Automotive and Discrete Group (ADG): i ricavi sono cresciuti sia nei prodotti Automotive, sia nei Discreti di potenza; l’utile operativo è cresciuto del 175,1% a 235 milioni di dollari. Il margine operativo era al 18,7% rispetto all’8,2%.

Analog, MEMS and Sensors Group (AMS): i ricavi sono cresciuti sia nei prodotti Analogici sia nei MEMS e sono diminuiti nell’Imaging; l’utile operativo è cresciuto del 31,5% a 246 milioni di dollari. Il margine operativo era al 22,6% rispetto al 17,2%.

Microcontrollers and Digital ICs Group (MDG): i ricavi sono aumentati sia nei Microcontrollori, sia nelle RF Communications; l’utile operativo è cresciuto del 137,3% a 407 milioni di dollari. Il margine operativo era al 34,0% rispetto al 19,4%.

Previsioni sulle attività

La guidance della Società per il secondo trimestre del 2022, ai valori intermedi, è la seguente:

- Ricavi netti previsti per 3,75 miliardi di dollari, pari a un aumento del 5,8% su base sequenziale, più o meno 350 punti base;

- Margine lordo intorno al 46,0%, più o meno 200 punti base;

Sulla base dei risultati conseguiti nel primo trimestre 2022, STMicroelectronics conferma le previsioni di ricavi per l’anno fiscale 2022 compresi tra 14,8 e 15,3 miliardi di dollari.