La cosa appare ancora più inspiegabile alla luce delle dichiarazioni del CEO Jean-Marc Chéry che ha affermato che gli ordini in portafoglio sono ben al di sopra della capacità produttiva attuale e di quella pianificata fino a tutto il 2023.

Ha destato non poche perplessità (ma anche molta curiosità) la notizia che, dopo gli straordinari risultati finanziari raggiunti da STMicroelectronics nel terzo trimestre 2022 che hanno visto l’utile netto dell’azienda superare per la prima volta il miliardo di dollari, la quotazione del titolo della multinazionale italo-francese ha subito un vero e proprio tracollo, con perdite di circa il 9% in un paio di sedute e con la quotazione che nei giorni seguenti si è ulteriormente indebolita portando il calo ad oltre il 13%.

Apparentemente un vero mistero, anche alla luce dell’andamento di altri titoli, come quello di Intel che è rimbalzato del 7% nonostante la società abbia confermato nel terzo trimestre i pessimi risultati già evidenziati nel trimestre precedente.

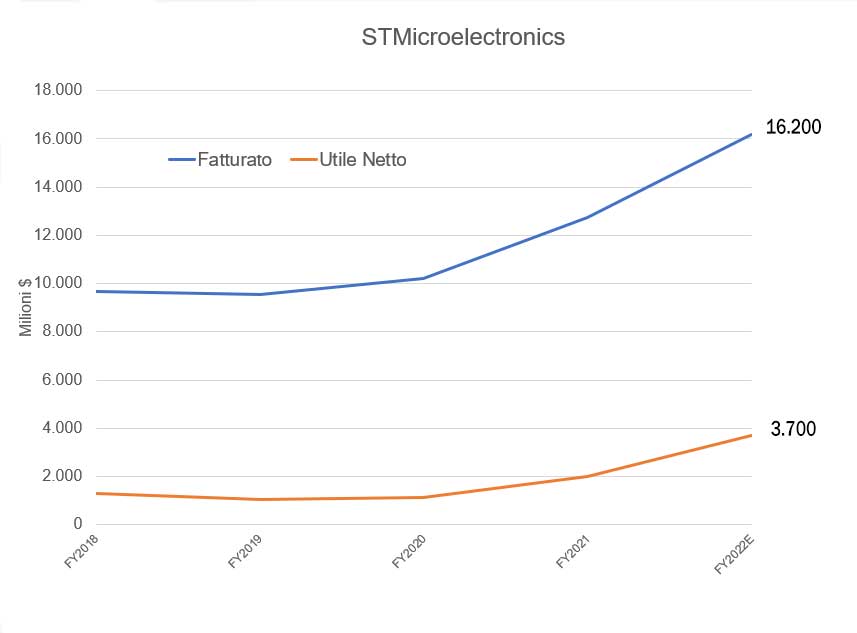

Diciamo subito che le eccezionali performance di STMicroelectronics nel Q3 2022 non rappresentano un exploit isolato. Negli ultimi due anni l’azienda ha incrementato fatturato e utili in maniera impressionante.

Le vendite sono passate dai 10 miliardi circa del periodo 2018÷2020 ai 16,2 miliardi previsti per il 2022; ancora meglio ha fatto l’utile netto, passato da poco più di un miliardo nel periodo 2018-2020 ai 3,7 miliardi previsti per quest’anno.

Il balzo dell’utile netto deriva principalmente dall’incremento del tasso di utilizzo degli impianti, passato da livelli del 70÷80% a quasi il 100%; il tutto, naturalmente, accompagnato da un aumento del volume di vendite e da un portafoglio sempre più ampio. In questo, e in molto altro, STMicroelectronics ha fatto meglio dei suoi diretti concorrenti, da Infineon a NXP, da Renesas a Texas Instruments.

Durante il periodo del COVID e nei mesi successivi, tutti i produttori di semiconduttori hanno beneficiato della forte richiesta di elettronica, sulla spinta del passaggio delle attività lavorative e di studio dalla modalità in presenza a quella da remoto. In quel periodo c’è stato un vero e proprio boom di vendite di PC e smartphone nonché una forte espansione dei data center, necessaria a sostenere l’incredibile aumento del traffico dati. Ne hanno beneficiato in particolare i produttori di processori (Nvidia, Intel, AMD, Qualcomm, ecc.) e di memorie (Samsung, Micron, ecc.) nonché le attività di fonderia, con la taiwanese TSMC in testa a tutte le classifiche.

Nell’anno peggiore della pandemia, il 2020, le aziende che producono chip per il mercato industriale e automobilistico sono rimaste al palo, a causa delle chiusure e delle limitazioni degli spostamenti. Tuttavia, non appena la pandemia ha iniziato la sua parabola discendente, tra la fine del 2020 e l’inizio del 2021, anche questo mercato si è ripreso con vigore.

Il 2021 è stato l’anno migliore per tutti, con un forte rimbalzo dell’attività manifatturiera e un buon livello di vendite per PC e smartphone. Il 2021 è stato caratterizzato anche da una forte carenza di semiconduttori, come mai era successo in passato, che ha causato problemi ad alcuni importanti comparti industriali, a iniziare da quello dell’auto.

Altri problemi sono arrivati dagli aumenti dei prezzi delle materie prime e dell’energia che hanno provocato un balzo dell’inflazione arrivata a superare il 10%.

A farne le spese, a cavallo tra il 2021 e il 2022, sono state soprattutto le vendite di PC e smartphone. I consumatori che avevano da poco sostituito i propri dispositivi con prodotti nuovi e più performanti non hanno ritenuto di doverli cambiare dopo così poco tempo, dando inizio ad una fase di mercato particolarmente debole. La frenata è stata decisamente più forte di quanto ci si aspettasse, mettendo in ginocchio in particolare i produttori di processori e memorie.

I sentori di un rallentamento delle vendite di tecnologia erano emersi tra gli operatori di borsa già nei primi mesi del 2022, dando inizio ad una discesa delle quotazioni che si è accentuata nel corso dell’anno, man mano che le trimestrali confermavano il calo di fatturato e utili.

In alcuni casi le quotazioni si sono più che dimezzate. Nei primi nove mesi dell’anno Intel ha perso il 51,57%, Nvidia il 59,70%, Micron il 47,68%, AMD il 57,83%, Qualcomm il 39,33%, e così via.

I timori per una possibile recessione e l’alto livello di inflazione hanno penalizzato l’intero comparto dei semiconduttori, con l’indice di settore, il PHLX Semiconductor, che ha perso da inizio anno il 41,3%.

Un po’ meglio è andata per le aziende dei settori industriale, IoT e automobilistico. Da gennaio a settembre Texas Instruments ha perso il 18,79%. NXP il 36,20%, Infineon il 44,47%, Analog Devices il 21,34%, Microchip il 30,65%, Onsemi l’11,17%, Renesas il 20,40% e STMicroelectronics il 26,73%.

Ancora una volta le borse hanno “anticipato” i cicli economici. Nel caso dei produttori di memorie e processori, i mercati hanno immaginato (come era logico aspettarsi dopo due anni di corsa all’acquisto di nuovi dispositivi), un forte calo delle vendite, reso ancora più pesante dall’elevato livello di inflazione che ha contribuito a frenato i consumi. Le previsioni si sono puntualmente avverate, con aziende come Intel e Micron che hanno visto le entrate ridursi improvvisamente di oltre il 20% e gli utili scendere praticamente a zero.

Nel caso delle aziende del settore industriale e automotive come ST, Texas Instruments e NXP, il calo delle quotazioni è derivato dal timore di una recessione generale che avrebbe coinvolto un po’ tutti, anche questi comparti ancora decisamente solidi.

In effetti, in molti prevedevano, e prevedono tuttora, un periodo di recessione, in parte favorito dalle politiche monetarie messe in atto dalle banche centrali di tutto il mondo nel tentativo di frenare l’inflazione. Al momento, però, nessuno si sbilancia sulla durata e sull’ampiezza di tale recessione.

Sta di fatto che nel terzo trimestre dell’anno le aziende che operano in questi settori hanno presentato ancora bilanci positivi o, addirittura, come nel caso di ST, in ulteriore crescita.

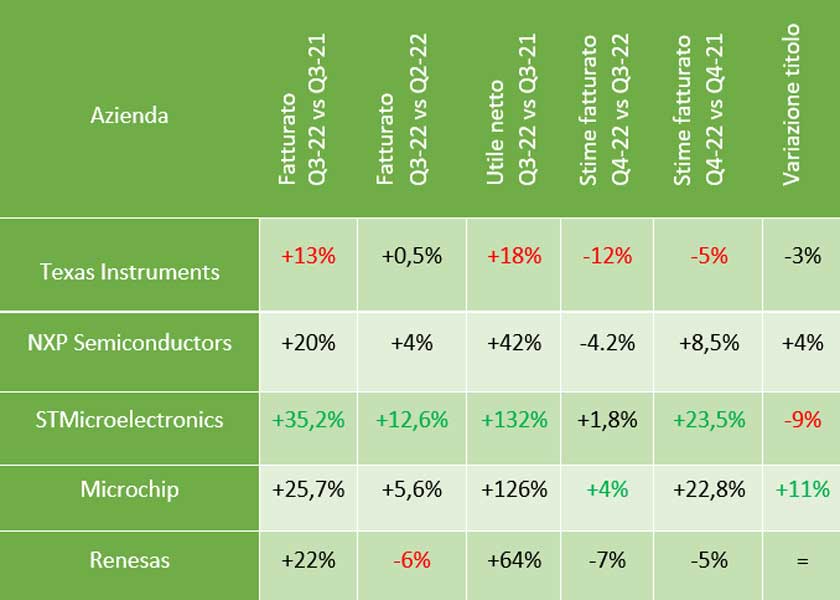

Questi sono i risultati delle principali aziende del settore che ad oggi hanno rilasciato i risultati trimestrali:

Nel terzo trimestre 2022 STMicroelectronics ha messo a segno l’incremento di fatturato più consistente, sia nel raffronto con lo stesso trimestre dello scorso anno (+35,2%), sia col secondo trimestre 2022 (+12,6%). Per quanto riguarda l’utile netto, la multinazionale italo-francese ha fatto segnare un +132%, con un utile record di 1,1 miliardi di dollari.

Per quanto riguarda l’ultimo trimestre 2022, ST prevede un ulteriore aumento del fatturato con un incremento sequenziale dell’1,8% e un aumento del 23,5% rispetto allo stesso trimestre del 2021. Osservando la tabella, si nota che gli incrementi più vicini a quelli di ST sono stati ottenuti da Microchip Technology il cui titolo ha guadagnato l’11% circa dopo la diffusione della trimestrale mentre ST ha perso il 9% e ha continuato a perdere terreno nei giorni seguenti.

Da più parti è stato ipotizzato che questa debolezza dipenda dal fatto che una parte consistente del fatturato di ST deriva dal mercato degli smartphone. Osservazione più che corretta dal momento che le forniture di semiconduttori ad Apple rappresentano il 20% circa del fatturato di ST. L’azienda di Cupertino, tuttavia, è l’unica che è riuscita a mantenere le sue quote di mercato in un quadro generale in forte deterioramento, con il titolo Apple che ha perso ”appena” il 25% mentre gli altri colossi dell’hi-tech hanno lasciato sul terreno molto di più, dal 35% di Microsoft al 40% di Google fino al 70% di Facebook.

Una reazione così negativa ad una trimestrale tanto positiva si potrebbe spiegare anche con una valutazione tropo alta della società. Anche in questo caso, tuttavia, le cifre sono tutte a favore di ST che presenta un P/E (rapporto prezzo/utili) attorno a 10, contro valori di 17 per Texas Instruments, di 23 per Microchip, di 15 per NXP e di 18 per Infineon.

Anche i valori Price/Earning to Growth (PEG) e P/B (rapporto tra il valore di mercato e il valore contabile) sono tra i migliori del settore. Insomma, da qualsiasi parte si guardi, ST non merita valutazioni così negative.

Anche per quanto riguarda le aspettative per il futuro, la società ha in corso una significativa espansione delle capacità produttive con investimenti senza precedenti che quest’anno arriveranno a 3,4 miliardi di dollari. Un’ulteriore spinta allo sviluppo arriverà dai contributi del Chips Act europeo a dai fondi del PNRR di Francia e Italia.

Insomma, pur all’interno di un quadro macroeconomico molto difficile, il futuro di STMicroelectronics presenta molte più luci che ombre. A rassicurare mercati e investitori dovrebbero bastare le parole del Presidente e CEO della società Jean-Marc Chéry che nella Conference Call che ha fatto seguito alla presentazione della trimestrale ha dichiarato alcuni giorni fa che “…la visibilità degli arretrati rimane superiore a 18 mesi, e ben al di sopra della nostra capacità di produzione attuale e pianificata fino al 2023“.

In altre parole, Chéry ha detto che tutti gli stabilimenti di ST lavoreranno a pieno ritmo perlomeno per i prossimi 18 mesi per evadere gli ordini in portafoglio.

A fronte di una così evidente discrepanza tra quotazioni di borsa e reale andamento del business, c’è anche chi incomincia a pensare che ci siano in atto delle manovre speculative.

Sta di fatto che il titolo è sicuramente sottovalutato, come confermano anche le valutazioni degli analisti che mediamente danno un’indicazione buy con un prezzo obiettivo di 45÷48 dollari; l’unica eccezione è Jefferies che dà un giudizio underperform (farà peggio del mercato) con prezzo obiettivo a 30 dollari.

Probabilmente il momento della verità arriverà con la presentazione della prossima trimestrale; se anche in quella occasione la società riuscirà a raggiungere i target annunciati (4,4 miliardi di fatturato e 1 miliardo di utile netto) non ci sarà più alcuna scusa ad un balzo del titolo verso i target di prezzo più consoni al reale valore della società.

la valutazione potrà essere anche bassa….

Ma avere 18 mesi di ordini in portafoglio non è una garanzia di lavoro.

Cioè sono tutti ordini evidentemente previsionali che i clienti hanno passato perché le consegne sono mostruosamente lunghe…

Un domani potrebbero essere tranquillamente ridotti, spostati o tagliati.

In questo frullatore sono finiti tutti gli imprenditori in questo periodo è così.

Sono poche le cose certe nella vita… però tra il dichiarare di avere 18 mesi di lavoro (quasi) certo e perdere il 10% in borsa e dichiarare di essere sull’orlo del fallimento e dover licenziare migliaia di lavoratori per stare a galla e poi guadagnare il 7% in borsa ce ne corre.