Dopo 13 trimestri consecutivi di crescita, la società prevede un terzo trimestre in leggero calo e il mercato penalizza il titolo con un ribasso del 10%.

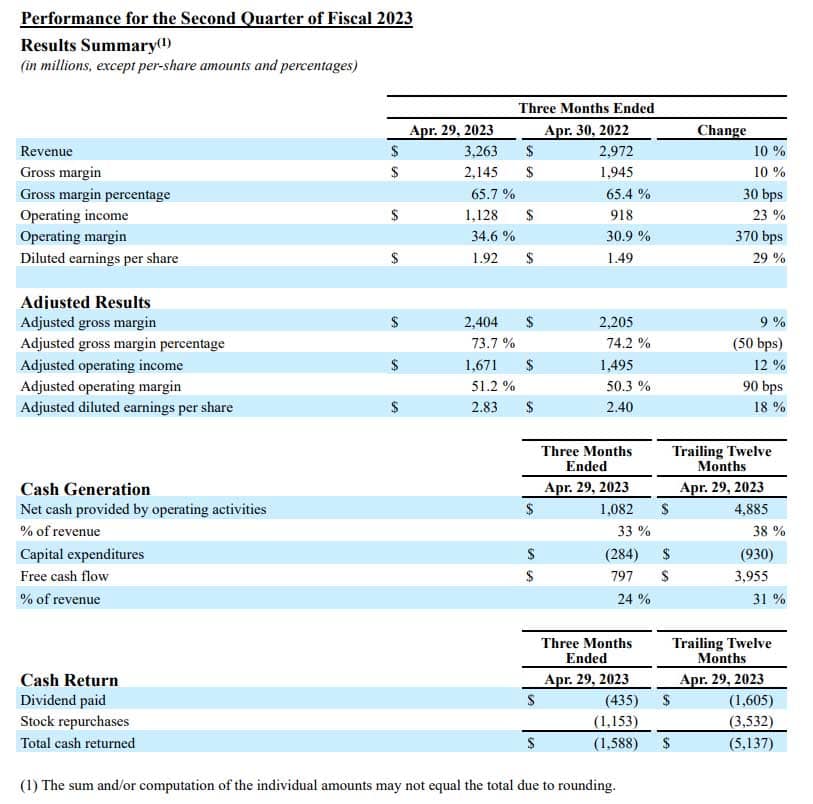

Analog Devices ha rilasciato i risultati finanziari relativi al periodo febbraio-aprile 2023 (Q2 2023 per la società) superando ancora una volta le previsioni degli analisti, sia per quanto riguarda il fatturato che gli utili. Anche nel Q2 2023 ADI ha dimostrato la sua eccezionale redditività, frutto di un mix di prodotti di altissimo livello, spesso unici, raggiungendo un margine operativo lordo del 65,7% che ha portato l’utile per azione (adjusted) non-GAAP a 2,83 dollari (+18% rispetto ad un anno fa) e a generare un free cash flow di 797 milioni di dollari che è stato utilizzato dalla società, insieme a parte delle riserve, per remunerare i soci nel trimestre con ben 1,588 miliardi di dollari (435 milioni per dividendi e 1.153 milioni per riacquisto di azioni proprie).

Queste cifre chiariscono perché Analog Devices con un fatturato annuo di poco superiore ai 12 miliardi di dollari vanta una capitalizzazione di borsa (95 miliardi circa) due volte superiore a quello di società come, ad esempio, Infineon o ST, che fatturano molto di più.

Tuttavia, dopo anni di continua crescita, la società ha annunciato un rallentamento nel prossimo trimestre con un leggero calo delle entrate e dell’utile per azione; è bastato questo annuncio a fare perdere al titolo oltre il 10% del valore al Nasdaq dove le azioni di ADI sono quotate. Qualche preoccupazione lo ha prodotto anche il dato del DOI (Days Inventory Outstanding), il tempo medio di giacenza di magazzino, salito a 134 giorni, aumento che di solito indica un rallentamento della domanda.

Tornando ai dati appena diffusi, grazie alla forza del settore industriale e automotive dove ADI realizza circa i tre quarti delle proprie entrate, nel Q2 2023 le vendite hanno raggiunto 3,26 miliardi di dollari (+ 10% rispetto ad un anno fa e praticamente invariate rispetto al trimestre precedente). Il margine lordo è salito al 65,7% mentre quello operativo è risultato del 34,6%. Ancora migliori i dati “Adjusted” con percentuali del 73,7% (lordo) e del 51,2% (operativo) che hanno determinato un EPS di 2,83 dollari (+18% rispetto ad un anno fa).

La liquidità netta generata dalle operazioni è stata di 1,1 miliardi di dollari, in calo rispetto ai 1,4 miliardi del trimestre precedente.

Le disponibilità liquide e i mezzi equivalenti alla fine del periodo erano di 1,18 miliardi, in calo rispetto ai 1,67 miliardi precedenti a causa, come abbiamo visto prima, della elevata remunerazione degli azionisti nel trimestre.

“ADI ha continuato a registrare buoni risultati nel secondo trimestre con una crescita dei ricavi per la tredicesima volta consecutiva con utili record per azione”, ha affermato Vincent Roche, CEO e presidente della società. “Guardando alla seconda metà dell’anno, prevediamo che le entrate si modereranno data la continua incertezza economica e la normalizzazione delle catene di approvvigionamento. Tuttavia, sono fiducioso nella capacità di ADI di navigare nei cicli economici a breve termine grazie alla forza e diversità del nostro franchising, il nostro modello di produzione ibrida e l’allineamento alle tendenze di crescita di lungo periodo”.

Roche ha continuato: “A lungo termine, il centro di gravità per l’elaborazione dei dati si sta spostando dal cloud all’edge, grazie ad applicazioni emergenti che includono Industria 4.0, Sistemi Energetici Intelligenti, Veicoli Elettrici, Connettività avanzata e consumatori immersivi. L’allineamento di ADI con queste applicazioni, dove il contenuto di semiconduttori per dollaro di spese in conto capitale è in aumento presenta enormi opportunità di crescita. Siamo entusiasti di ciò che riserva il nostro futuro mentre continuiamo a fornire soluzioni rivoluzionarie all’Intelligent Edge per i nostri clienti.”

Questi i principali dati del trimestre febbraio-aprile di ADI:

Per quanto riguarda i mercati finali, nel settore industriale Analog Devices ha registrato ricavi per 1,74 miliardi di dollari (pari al 53% dei ricavi totali), in crescita del 16% su base annua.

Il settore automobilistico ha contribuito con 784,8 milioni di dollari (24% dei ricavi), in aumento del 24% rispetto al trimestre di un anno fa.

Nel settore delle comunicazioni i ricavi hanno raggiunto 453,53 milioni (14% del totale), in calo del 4% rispetto ad un anno fa.

Infine, il settore consumer ha generato ricavi per 280,1 milioni di dollari (9% del totale), riflettendo un calo del 22% rispetto allo stesso trimestre del 2022.

Outlook Q3 2023

Per il terzo trimestre dell’anno fiscale 2023 la società prevede entrate per 3,10 miliardi di dollari (± 100 milioni), praticamente uguali a quelle dello stesso trimestre di un anno fa ma in calo sequenziale di circa il 5%.

Questa previsione ha prodotto un calo delle quotazioni da 187,92 dollari del 23 maggio a 173,20 dollari del 24 maggio con una perdita di oltre il 10%.

Durante la Conference Call che ha fatto seguito alla diffusione dei dati della trimestrale, Prashanth Mahendra-Rajah, CFO di Analog Devices (che lascerà la società alla fine dell’anno fiscale) ha attribuito le deboli previsioni per i prossimi mesi ad un calo inaspettato della domanda della Cina: “Abbiamo visto una ripresa dopo il Capodanno cinese, ma questa è svanita rapidamente e il risultato è stato che abbiamo un inventario un po’ più alto nel canale di quanto ci aspettassimo. Probabilmente è un riflesso di ciò che sta accadendo in quei mercati ed è ampiamente diffuso sia nel comparto industriale che in quello automobilistico. Al di fuori della Cina, direi che l’industria e l’auto stanno reggendo relativamente bene, soprattutto in Nord America, Europa e Giappone. Non così forte come nel trimestre precedente ma con un rallentamento che definirei “misurato”, mentre il settore delle comunicazioni e quello consumer rimangono deboli in tutte le aree geografiche”.

Per quanto riguarda i tempi di consegna e le scorte di magazzino, Prashanth Mahendra-Rajah ha affermato che “I nostri tempi di consegna continuano a migliorare con oltre il 70% del nostro portafoglio ora spedito in meno di 13 settimane. Questo dà ai clienti un’elevata fiducia nella tempestività della nostra fornitura. Il risultato, book-to-bill, come abbiamo delineato lo scorso trimestre, rimane al di sotto della parità in tutti i mercati e il nostro arretrato nel trimestre in corso è tornato al suo tipico intervallo di copertura. Per quanto riguarda l’Asia, in considerazione della debole domanda abbiamo in programma di ridurre l’inventario del canale in questa regione. E nel terzo trimestre, prevediamo che il sell-in sia inferiore al sell-through per l’intera azienda.”

Da parte sua, Vincent Roche, CEO e Presidente della società ha voluto sottolineare il forte impegno di Analog Devices nel settore medicale (che fa parte del gruppo industrial): “La sanità è un mercato maturo per il rinnovamento e richiede i massimi livelli di performance. Attualmente, gli Stati Uniti guidano la spesa sanitaria nel mondo con oltre 4 trilioni di dollari spesi solo nel 2022, avvicinandosi al 20% del PIL. Questa quantità è aumentata costantemente nel corso di diversi decenni e, sfortunatamente, non è correlata ai principali risultati sanitari mondiali. Sia gli Stati Uniti, sia la maggior parte dei sistemi sanitari internazionali dipendono ancora dal servire la maggior parte dei pazienti in condizioni critiche o croniche in grandi ospedali dove risiedono competenze e attrezzature specializzate. La pandemia ha evidenziato la fragilità del sistema, sottolineando l’urgente necessità di una consultazione medica a distanza e di un’assistenza ai pazienti distribuita. Questa visione di un sistema decentralizzato per migliorare l’accessibilità, la convenienza e l’efficacia dell’assistenza sanitaria globale può essere realizzata solo attraverso la proliferazione di tecnologie diagnostiche e terapeutiche all’avanguardia.

ADI ha visto presto questa promettente opportunità e ha reso l’assistenza sanitaria digitale un’area di interesse strategico oltre un decennio fa. Nel corso di questo periodo, i nostri investimenti in ricerca e sviluppo hanno ampliato notevolmente il nostro portafoglio prodotti, generando oltre 900 milioni di ricavi all’anno. È importante sottolineare che ADI è diventata un leader del settore in tre settori.

Il primo è l’imaging medicale, in cui i nostri prodotti altamente integrati svolgono funzioni critiche. Ciò include il miglioramento della qualità dell’immagine, la riduzione al minimo del dosaggio delle radiazioni, il miglioramento dell’assemblaggio del sistema e la semplificazione della manutenzione sul campo.

Il secondo è l’automazione e la strumentazione. Ad esempio, il nostro ampio portafoglio ci consente di creare catene di segnali ottimizzate richieste in applicazioni come pompe per infusione, ventilatori e defibrillatori.

Il terzo è il monitoraggio della salute personale. Qui, i nostri prodotti dalle prestazioni più elevate vengono utilizzati nelle sale operatorie e nelle terapie intensive.

La capacità di ADI di passare da fornitore di componenti a fornitore di sistemi sottolinea la nostra profonda esperienza nel settore e l’attenzione incessante all’innovazione, distinguendoci dalla massa, non solo nel settore sanitario, ma in tutti i nostri mercati. Quindi, mentre c’è incertezza a breve termine, siamo entusiasti delle opportunità a lungo termine che ci attendono.”