Micron Technology ha rilasciato ieri i dati relativi al primo trimestre fiscale della società (FQ1-23) riguardanti il periodo settembre-novembre 2022. Il report evidenzia un ulteriore peggioramento dei conti e del business della società, particolarmente colpita dalla crisi delle memorie. Dopo una forte crescita negli anni 2020-2021, dall’estate di quest’anno il mercato delle memorie ha iniziato una parabola discendente che ha interessato sia i quantitativi spediti che i prezzi di vendita e che ha coinvolto tutti i principali produttori del settore.

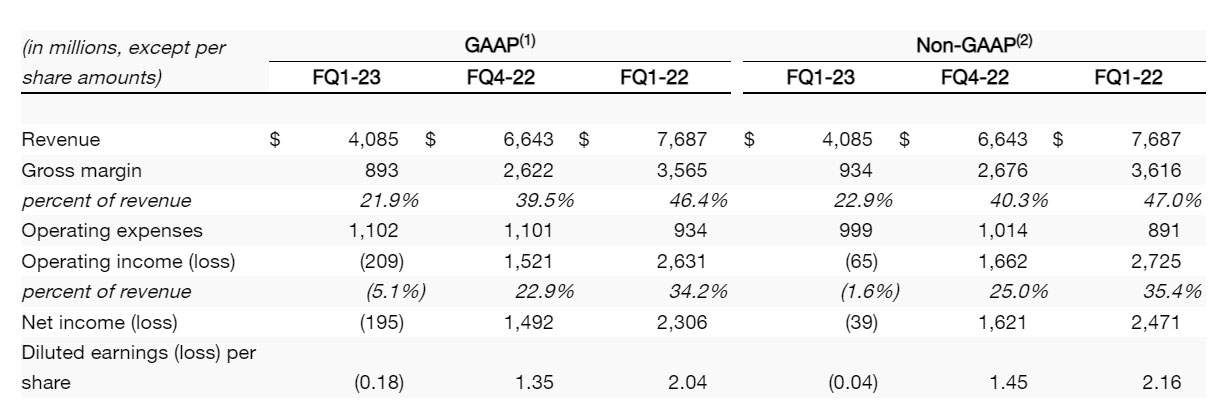

Nel caso di Micron, questo calo è stato ancora più forte di quanto previsto dagli analisti ed ha portato ad una perdita trimestrale di 195 milioni di dollari contro un utile di 2,31 miliardi nello stesso trimestre di un anno fa. I ricavi sono scesi a 4,09 miliardi rispetto ai 7,69 miliardi di un anno fa (- 47%) e ai 6,64 miliardi del trimestre precedente. E le indicazioni per il trimestre in corso non sono per nulla confortanti, con l’azienda che prevede vendite per 3,8 miliardi e una perdita per azione (GAAP) di 79 centesimi contro l’utile di 2 dollari di un anno fa. Rispetto alle vendite di 7,786 miliardi di dollari del FQ2-22, la previsione di 3,8 miliardi di ricavi rappresenta un calo del 51%. Anche gli altri indicatori di bilancio seguono lo stesso trend: anno su anno il margine lordo è sceso dal 46,4% al 21,9%, il flusso di cassa da 3,94 miliardi a 943 milioni, il flusso di cassa libero da 1,8 miliardi a –1,53 miliardi, le spese in conto capitale da 3,27 miliardi a 2,47 miliardi.

Per fare fronte a queste difficoltà, Micron ha preparato un piano in quattro punti:

1) Riduzione delle spese in conto capitale che per il 2023 scenderanno a circa 7-7,5 miliardi di dollari rispetto al precedente target di 8 miliardi e ai 12 miliardi spesi nel FY22. Una riduzione media di circa il 40% che raggiungerà il 50% nel 2023 per le apparecchiature di produzione. Le spese in conto capitale per il 2024 caleranno ulteriormente rispetto al 2023, sia per quanto riguarda le strutture che per ciò che concerne le apparecchiature.

2) Riduzione della produzione di DRAM e NAND con una importante (20% circa) limitazione degli input di wafer. Tenendo conto dei tempi di produzione dei dispositivi, questa riduzione sarà operativa dal terzo trimestre 2023.

3) Rallentamento verso i nuovi nodi di processo per allineare il CAGR dell’offerta di bit a lungo termine con la domanda e per migliorare il ritorno sull’investimento (ROI) delle operazioni di ricerca e sviluppo (R&S) e degli investimenti in conto capitale. Con la decisione di rallentare l’entrata in produzione di 1ß DRAM, anche l’introduzione di 1γ (1-gamma) sarà posticipata al 2025. Allo stesso modo, l’entrata in produzione del prossimo nodo NAND a 232 layer sarà posticipata in attesa di allinearsi alle nuove prospettive della domanda.

4) Risparmio di circa 850 milioni di dollari con un taglio ai bonus e agli stipendi più alti e con una riduzione volontaria del personale di circa il 10%.

Insomma, una politica “lacrime e sangue”, per non affondare, in attesa di una ripresa (inevitabile) della domanda di memorie.

E, come sempre accade in questi casi, con un occhio di riguardo anche agli azionisti (per evitare che anche i topi abbandonino la nave) che sono stati remunerati con un dividendo trimestrale di 0,115 dollari per azione e un riacquisto di azioni proprie che è costato alla società, nel trimestre, 425 milioni di dollari.

Dopo la diffusione della trimestrale, nelle quotazioni del dopo borsa, il titolo Micron ha perso poco più dell’1%, dopo aver guadagnato in giornata una percentuale simile. Vedremo, alla riapertura delle contrattazioni di giovedì 22 dicembre, come il mercato accoglierà i dati e le iniziative di Micron Technology.

Aggiornamento delle 18:00 CET: il titolo Micron Technology sta perdendo cica il 5% alla borsa di New York.