L’annuncio dell’accordo con Silicon Box per la costruzione di un impianto di packaging avanzato nel nostro paese rappresenta l’occasione per fare il punto sulla situazione dell’industria italiana dei semiconduttori.

Grazie all’intuizione di Adriano Olivetti, l’Italia è stata una delle prime nazioni al mondo a dotarsi di un’industria per la fabbricazione di semiconduttori. Alla fine degli anni ’50 del secolo scorso, alla luce delle novità in arrivo dagli Stati Uniti dove aziende come Fairchild e Texas Instruments iniziavano la produzione e commercializzazione dei primi transistor, Adriano Olivetti pensò di utilizzare i nuovi componenti allo stato solido al posto delle valvole per realizzare i primi calcolatori elettronici di Olivetti, a quei tempi azienda leader mondiale nelle calcolatrici meccaniche da tavolo.

E per garantirsi una fornitura stabile di questi nuovi dispositivi, fondò nel 1957 insieme alla Telettra di Virgilio Floriani, la SGS, Società Generale Semiconduttori, che negli anni è diventata l’attuale STMicroelectronics e che, ancora oggi, è l’unica azienda (insieme a LFoundry) a produrre microchip nel nostro paese.

Dalla nascita dei primi transistor, oltre settanta anni fa, i prodotti dell’industria dei semiconduttori sono diventati sempre più pervasivi, mettendo in moto trasformazioni senza precedenti dell’economia mondiale. Basti pensare ai PC, ad Internet, agli smartphone e, più recentemente, all’intelligenza artificiale, ed alle ricadute economiche e perfino sociali che ne sono seguite. Tutte queste tecnologie e questi prodotti funzionano grazie ai microscopici chip presenti al loro interno.

Durante questi settant’anni anche l’industria dei semiconduttori è cambiata radicalmente: dai primi impianti californiani, la produzione di microchip e le attività connesse si sono diffuse in tutte le regioni del mondo.

All’aumentare della complessità di questi dispositivi, anche l’ecosistema produttivo si è fatto molto più complicato e ha richiesto ingentissimi capitali per poter garantire prodotti sempre più performanti. Allo stesso tempo le aziende del settore sono diventate sempre più specializzate e diffuse in ogni angolo del globo.

Dal punto di vista geografico, gli Stati Uniti sono attualmente leader indiscussi nella progettazione dei semiconduttori più avanzati mentre i paesi asiatici (Taiwan, Corea del Sud e Cina) sono diventati i principali fabbricanti di questi dispositivi. Europa e Giappone dispongono di una importante capacità produttiva nel campo dei dispositivi analogici, di potenza e per impiego automobilistico nonché nel comparto degli impianti e delle apparecchiature per la produzione di semiconduttori.

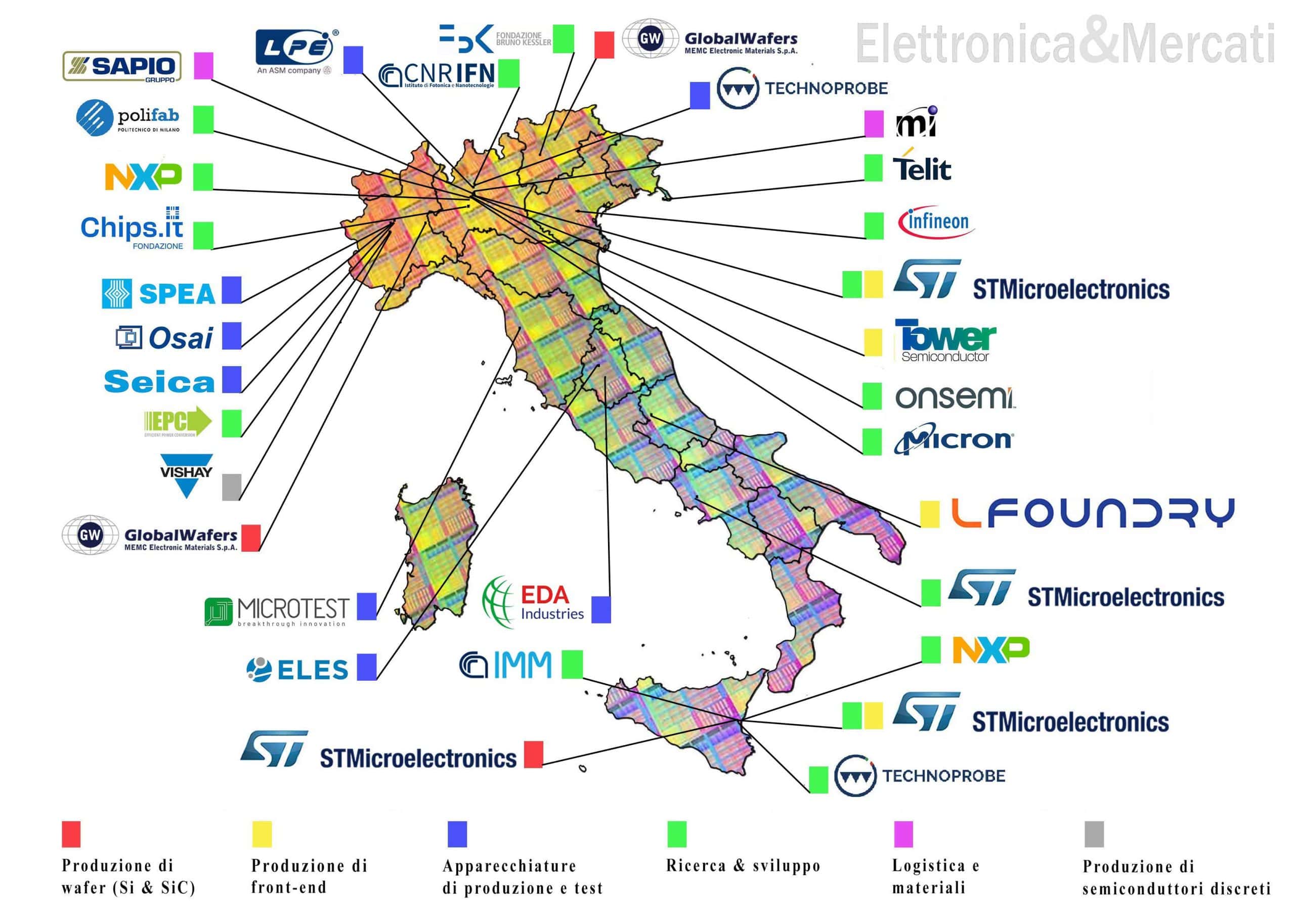

L’industria italiana dei semiconduttori

In un’ottica globale, il peso dell’industria italiana dei semiconduttori è marginale: il valore della produzione dei soli semiconduttori è di circa 3÷4 miliardi di dollari contro un mercato mondiale che nel 2023 ha raggiunto, secondo Gartner, i 533 miliardi di dollari; complessivamente il fatturato del nostro comparto, considerando i produttori di impianti, di substrati, di materiali e la ricerca è di circa 6÷8 miliardi di dollari, relegando l’Italia al quinto/sesto posto in Europa, come abbiamo visto in un recente articolo dedicato all’industria europea dei semiconduttori, mentre l’attività manifatturiera italiana nel suo complesso occupa il secondo posto in Europa dopo la Germania.

Per fare un paragone, l’intero comparto dei semiconduttori italiano vale quanto il distretto della ceramica di Sassuolo che fattura 7 miliardi, con sei miliardi di esportazioni. Naturalmente l’importanza strategica dell’industria dei semiconduttori non è neppure paragonabile a quella della ceramica, ma dal punto di vista del peso economico questi sono i numeri.

Queste cifre si riferiscono esclusivamente alle aziende che operano nella filiera italiana dei semiconduttori e non comprendono il più vasto comparto della produzione di dispositivi e sistemi elettronici, PCB e simili.

Dopo l’accordo tra il governo italiano e l’azienda Silicon Box per realizzare anche nel nostro paese una fabbrica per il packaging avanzato, abbiamo ritenuto utile proporre una panoramica dell’attuale ecosistema italiano dei semiconduttori, seguendo una sorta di filo logico tecnologico.

Impianti di front-end: al cuore della produzione di microchip

La produzione di microchip è un processo tecnologico tra i più complessi al mondo. Nei cosiddetti impianti di front-end, i sottili wafer di silicio del diametro di 150, 200 o 300 millimetri vengono sottoposti a decine, se non centinaia, di processi chimico-fisici con l’impiego di macchine specializzate in un ambiente protetto (le camere bianche). Su ciascun wafer vengono realizzati contemporaneamente migliaia di chip, solitamente tutti uguali tra loro, con una sequenza di lavorazioni che per essere completata può richiedere alcuni mesi. Gli impianti di front-end che utilizzano wafer di silicio vengono suddivisi in fab da 200 mm (8 pollici) e fab da 300 mm (12 pollici), a seconda delle dimensioni dei wafer che sono in grado di trattare. Nel caso del carburo di silicio gli impianti più avanzati operano con wafer da 200 mm (8 pollici) mentre quelli più diffusi sono gli impianti a 6 e 4 pollici.

Altra caratteristica fondamentale è la geometria minima dell’elemento base (il transistor) che l’impianto è in grado di realizzare. Le fabbriche più avanzate operano con nodi di processo logico tra 2 e 7 nm (nanometri), a seguire abbiamo impianti da 10÷12 nm, da 16÷28 nm, da 40÷65 nm, da 90÷180 nm e da oltre 180 nm. Altro elemento che caratterizza un impianto di front-end è la capacità produttiva, ovvero il numero di wafer che l’azienda è in grado di produrre ogni mese.

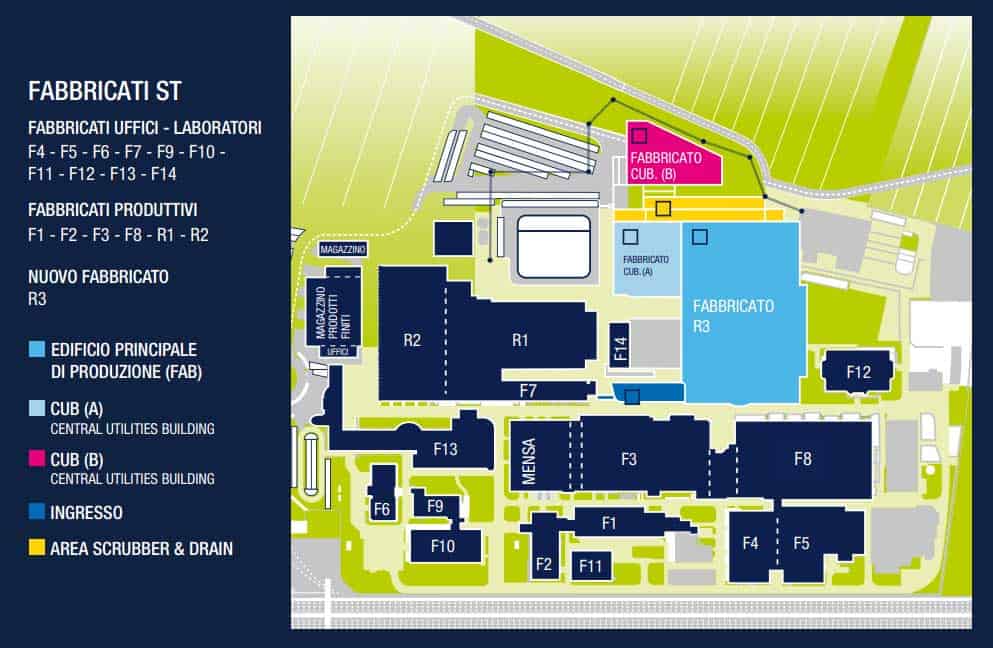

Le uniche due aziende che operano in questo settore nel nostro paese sono STMicroelectronics e LFoundry, più un’azienda “ospite”, Tower Semiconductor, che occupa parte del nuovo stabilimento R3 di STMicroelectronics.

Il principale polo produttivo italiano di STMicroelectronics (azienda italo-francese controllata pariteticamente dal governo italiano e da quello francese) è quello di Agrate Brianza, alle porte di Milano, dove sono presenti linee da 200 mm e dove è in fase di completamento il nuovissimo impianto produttivo R3 da 300 mm ad elevata automazione, l’unico di questo tipo presente nel nostro paese. Circa 1/3 della clean room da 15.000 metri quadrati di R3 è stato messo a disposizione della foundry israeliana Tower Semiconductor, probabilmente per ridurre le spese di gestione dell’enorme edificio (ST parla di aiuto nella qualifica dell’impianto e di ramp-up dei volumi di produzione).

Il nuovo impianto R3 consentirà a STMicroelectronics di spingersi verso la produzione con nodi di processo della categoria 40÷65 nm; a regime, nel 2026, l’impianto sarà in grado di produrre 8.000 wafer alla settimana per chip di potenza, analogici, a segnale misto e RF.

Per i nodi di processo più avanzati (<20 nm), utilizzati da ST per la progettazione di alcuni suoi prodotti, l’azienda utilizza fonderie estere con cui collabora da tempo, in particolare Samsung Foundry, TSMC e GlobalFoundries.

STMicroelectronics fa leva su un ricco portafoglio di tecnologie di produzione dei chip, che comprende FD-SOI (Fully Depleted Silicon-on-Insulator) avanzata, CMOS (Complementary Metal Oxide Semiconductor), tecnologie differenziate di Imaging, RF-SOI (RF Silicon-On-Insulator), Bi-CMOS, BCD (Bipolar, CMOS, DMOS), VIPower, Carburo di Silicio e MEMS.

L’altro polo produttivo di STMicroelectronics è quello di Catania, specializzato nella produzione di dispositivi in carburo di silicio, la nuova frontiera dell’elettronica di potenza. Questi dispositivi consentono una maggiore efficienza energetica, temperature di funzionamento più elevate e maggiori frequenze di funzionamento.

La fabbrica di Catania è stata la prima al mondo a produrre dispositivi SiC in volumi, contribuendo al successo di Tesla – il più importante cliente di ST in questo settore – azienda che per prima ha adottato la tecnologia SiC per le sue vetture. A Catania è operativa anche una linea RF-GaN da 150 mm e la nuova linea produttiva M9 da 200 millimetri.

Nel sito siciliano di STMicroelectronics è attualmente in costruzione un impianto per la produzione di wafer epitassiali da 150 mm in carburo di silicio che consentirà di integrare verticalmente l’intero processo produttivo di dispositivi di potenza con questa tecnologia. In una fase successiva, l’impianto verrà convertito alla produzione di wafer da 200 mm.

L’investimento, del valore di 730 milioni di euro, creerà 700 nuovi posti di lavoro.

Complessivamente i dipendenti di STMicroelectronics nel nostro paese superano le 12.500 unità; 3.500 sono i ricercatori e gli ingegneri che si occupano di ricerca e sviluppo, come vedremo più dettagliatamente in seguito.

Il test e il confezionamento (packaging) dei wafer prodotti in Italia e in Francia viene effettuato prevalentemente negli stabilimenti ST di Malta, Shenzhen (Cina), Bouskoura (Marocco), Calamba (Filippine), e Muar (Malesia). Nel nostro paese è presente anche un impianto a Marcianise (CE) per la produzione di eSIM. Il packaging dei prodotti più complessi (BGA e WLCSP) viene effettuato in outsourcing negli stabilimenti asiatici di ASE e Amkor.

In relazione all’arrivo nel nostro paese di Silicon Box, attualmente né STMicroelectronics né altre aziende operanti in Italia hanno necessità di tecnologie di packaging avanzato come quelle di Silicon Box.

Complessivamente il valore della produzione di STMicroelectronics nel nostro paese è di poco superiore ai 2,5 miliardi di euro (anno fiscale 2022).

LFoundry, la cinese d’Abruzzo

L’altra azienda che produce microchip nel nostro paese è LFoundry.

Con sede ad Avezzano, in provincia dell’Aquila, l’azienda ha una lunga storia ed è attiva da oltre trent’anni.

Nata nel 1989 su iniziativa di Texas Instruments, l’azienda avvia la produzione di memorie dinamiche per computer (DRAM), diventando uno dei più importanti siti europei per la fabbricazione di questi chip, grazie anche agli ingenti finanziamenti pubblici, quasi mille miliardi di lire, fra finanziamento per costruire la fabbrica e quello al mai nato “Consorzio Eagle” che avrebbe dovuto sfornare 40 brevetti industriali all’anno con 400 tecnici e ingegneri.

Nel 1998 lo stabilimento viene rilevato dalla multinazionale delle memorie Micron Technology che avvia anche la produzione di sensori d’immagine CMOS (CIS) e in 15 anni investe circa 1,3 miliardi di dollari per espandere e ammodernare il sito.

Nel 2013 Micron mette in vendita lo stabilimento, considerato non più competitivo con gli insediamenti asiatici.

Dopo lunghe trattative, l’azienda viene ceduta ad una join venture composta da una piccola società tedesca (LFoundry) e da Marsica Innovation, creata ad hoc dal management aziendale italiano.

Dopo la dismissione delle memorie, la produzione si focalizza sui sensori d’immagine e su pochi altri dispositivi.

Nel 2016 entra nell’azionariato SMIC, il più importante produttore cinese di semiconduttori che, dopo un tentativo di avviare la produzione di dispositivi logici, nel 2019 getta la spugna e insieme agli altri azionisti cede la proprietà ad un’altra azienda cinese: Wuxi Xichanweixin Semiconductor Co. Ltd, l’attuale proprietaria.

LFoundry opera come fonderia, mettendo a disposizione le sue capacità produttive ad aziende esterne. Attualmente il cliente principale è l’americana onsemi per la quale LFoundry produce sofisticati sensori d’immagine. Recentemente, in previsione della scadenza del contratto con onsemi, l’azienda ha introdotto nuove tecnologie produttive. LFoundry, che occupa circa 1.400 dipendenti, dispone di linee produttive da 8 pollici con tecnologia a 110 e 150 nm. La capacità produttiva è di circa 40.000 wafer da 200 mm al mese. Il fatturato nel 2022 è stato di 288 milioni di euro.

Per quanto riguarda la produzione di semiconduttori, a Borgaro Torinese (TO) opera Vishay Italia (filiale italiana della multinazionale Vishay Intertechnology) che produce diodi e moduli di potenza dando lavoro a circa 250 persone, molte delle quali impegnate in ricerca e sviluppo. Proprio l’attività dell’azienda relativa ai progetti WATT4FRED e SiLA (Silicon Laser Annealing), ha ottenuto specifici contributi da parte del Fondo Europeo per lo Sviluppo Regionale erogati da Regione Piemonte.

Un caso a sé stante nel panorama dell’industria italiana dei semiconduttori è rappresentato da Leonardo, società pubblica italiana attiva nei settori della difesa, dell’aerospazio e della sicurezza con oltre 53.000 dipendenti di cui 30.000 circa operanti in Italia.

Per i suoi sistemi elettronici, per applicazioni in campo civile e militare, integrabili su piattaforme aeree, navali, missilistiche e spaziali, Leonardo progetta e produce al proprio interno circuiti integrati monolitici a microonde (MMIC – Monolithic Microwave Integrated Circuits) utilizzando le tecnologie GaAS (Arseniuro di Gallio) e GaN (Nitruro di Gallio), quest’ultima essenziale per la nuova generazione di radar multifunzionali AESA (Active Electronically Scanned Antenna). La fonderia interna rappresenta un asset distintivo nel campo della componentistica microelettronica a livello europeo e un modello in termini di collaborazione tra Leonardo, le università e i centri di ricerca.

La produzione italiana di wafer

Come abbiamo visto, il moderno processo di fabbricazione dei microchip ha inizio dai wafer di silicio o di carburo di silicio. Nel nostro paese le sottilissime fette di silicio cristallino vengono prodotte da MEMC Electronic Materials S.p.A., l’azienda italiana controllata dalla taiwanese GlobalWafers, il terzo più importante gruppo al mondo in questo settore con oltre 7.000 dipendenti e con una quota del 18% circa del mercato globale di wafer.

MEMC gestisce due stabilimenti, quello di Merano (BZ) dove vengono prodotti i lingotti di silicio, e quello di Novara (con oltre 800 dipendenti) dove i lingotti vengono tagliati in sottili fette di silicio (i cosiddetti wafer).

Lo stabilimento di Merano, che conta circa 250 dipendenti, produce lingotti di diverso diametro (150mm, 200mm e 300mm) che vengono spediti ad altre sedi del Gruppo (Novara, Malesia, Taiwan, Corea del Sud, Giappone), per essere tagliati e sottoposti ad ulteriori lavorazioni. Le diverse caratteristiche dei cristalli prodotti in questo sito (concentrazioni di boro, fosforo o altri elementi che determinano la conducibilità elettrica, l’orientamento cristallografico e i livelli di impurezze definiti in funzione delle esigenze del costruttore di dispositivi) li rendono adatti ad essere impiegati in svariate applicazioni dell’elettronica: dai dispositivi di potenza a quelli analogici, a quelli per la sensoristica.

Il sito di Novara, attivo dalla fine degli anni Settanta, è la più grande fabbrica di wafer di silicio da 200 mm del Gruppo GWC. È anche il più grande impianto di produzione da 200 mm di tutta l’Unione Europea. Per quanto riguarda la destinazione della produzione, il 40% resta all’interno dell’Unione Europea, mentre il 60% viene indirizzato verso Asia e Stati Uniti. La produzione è di circa 5 milioni di wafer da 200 mm all’anno, con un fatturato (anno 2022) di 434 milioni di euro.

Nel 2022 GlobalWafers ha deciso il potenziamento del sito di Novara per intraprendere la produzione di wafer da 300 millimetri, la soluzione tecnologica che consente ai produttori di semiconduttori di aumentare la produttività e ridurre i costi.

A tale fine è stato realizzato ed è in fase di completamento un nuovo fabbricato di circa 10.000 metri quadri con un investimento complessivo di 300 milioni di euro, cento dei quali arriveranno dai fondi pubblici italiani per la microelettronica.

Per quanto riguarda il carburo di silicio, come abbiamo già visto, STMicroelectronics sta realizzando nel proprio sito di Catania un impianto per la produzione di substrati in carburo di silicio (SiC) da 150 millimetri con un investimento di 730 milioni di euro che avrà il supporto finanziario dello Stato italiano nell’ambito del Piano Nazionale di Ripresa e Resilienza; a regime il nuovo impianto creerà circa 700 nuovi posti di lavoro diretti.

Non è nota la capacità produttiva del nuovo impianto ma ST punta a raggiungere un approvvigionamento interno di wafer SiC pari al 40% delle proprie necessità.

Apparecchiature per la produzione e il test di semiconduttori

Nel solco della tradizione industriale italiana, la produzione di apparecchiature per la fabbricazione ed il test di semiconduttori è particolarmente vivace nel nostro paese con alcune eccellenze in specifiche aree. Certo, siamo lontani anni luce da realtà come ASML, Tokyo Electron, Canon, Lam Research o Applied Materials: basti pensare che le vendite complessive di tutte le aziende italiane del settore superano di poco il miliardo di euro mentre da sola l’olandese ASML ha fatturato nel 2023 ben 27,6 miliardi di euro.

Ciononostante, la presenza italiana in specifiche aree è abbastanza significativa.

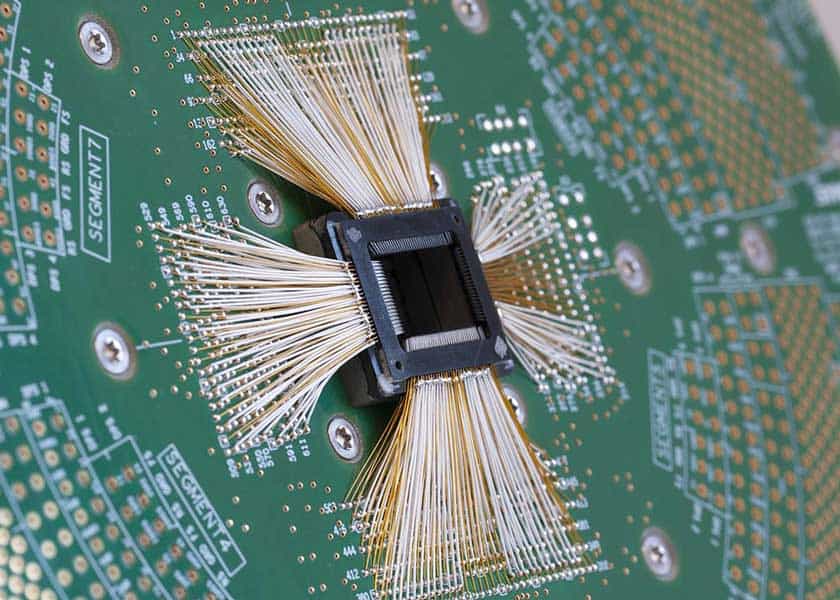

La più importante azienda del settore è sicuramente la brianzola Technoprobe che si è quotata a Milano nel 2023 e che attualmente ha una capitalizzazione di borsa di circa 5 miliardi. L’azienda è stata fondata 30 anni fa da Giuseppe Crippa, un ex-dirigente di ST che dopo essere andato in pensione si è rimesso in gioco spinto dalla sua passione per l’elettronica.

Nei suoi trent’anni di vita, Technoprobe è diventata leader mondiale nella produzione di Probe Card per il test di semiconduttori. Con 11 sedi nel mondo e circa 2.500 dipendenti, Technoprobe ha conseguito nel 2023 vendite pari a 409 milioni di euro ma con le risorse della quotazione ed i recenti accordi con Teradyne, l’azienda ha iniziato ad espandersi per “vie esterne” acquistando Harbor Electronics e DIS-Teradyne, in attesa di una forte ripresa della produzione di semiconduttori e delle attività relative a livello globale, prevista per la seconda metà del 2024.

Nel settore della progettazione e costruzione di apparecchiature per il test di semiconduttori operano numerose altre aziende di medie e piccole dimensioni.

Nell’area del torinese sono presenti SPEA, SEICA, OSAI AS e CREA-Advantest.

La SPEA di Volpiano (TO) impiega circa 1.000 addetti e le sue apparecchiature abbracciano tutte le fasi del testing lungo la filiera elettronica: dal test del wafer di silicio, a quello del microchip, fino al collaudo in-circuit, flying probe o funzionale sul pcb assemblato e sul modulo elettronico finito. Nel 2022 il fatturato di SPEA è stato di 172 milioni di euro.

Nel suo complesso, il gruppo Seica di Strambino (TO) ha registrato nel 2022 vendite per 55 milioni di euro con una forza lavoro di circa 300 persone di cui 200 nella sede dell’azienda.

OSAI AS di Parella (TO) è stata fondata nel 1991 da Carlo Ferrero: conta attualmente circa 250 dipendenti e 7.000 mq di aree di produzione. Oltre alla sede principale italiana, Osai vanta 3 filiali estere, situate in Germania, Cina e Stati Uniti. Le soluzioni offerte dall’azienda sono create ad hoc basandosi sulle richieste del cliente e sono equipaggiate con le più innovative tecnologie come, ad esempio, la tecnologia laser. Nel 2022 le vendite di impianti relativi al comparto dei semiconduttori hanno superato i 20 milioni di euro.

CREA SpA, con sede a Ciriè (TO), è un’azienda italiana fondata nel 1992 da un team di ingegneri di grande esperienza nel campo delle apparecchiature di test automatico, acquisita nel 2022 da ADVANTEST, azienda giapponese leader mondiale nella fornitura di soluzioni di test e misura lungo l’intera catena del valore dei semiconduttori.

L’azienda sviluppa e produce prevalentemente apparecchiature di test di semiconduttori di potenza (test parametrico DC/AC) per IGBT, MOSFET, SCR, DIODI e tutti i tipi di moduli di potenza disponibili su mercato.

Il fatturato di CREA è stato di circa 10 milioni di euro (2022).

A Baranzate, alle porte di Milano, opera LPE Spa, specializzata nella produzione di reattori epitassiali per wafer in carburo di silicio (SiC) e silicio. L’azienda è stata al centro del tentativo di acquisizione nel 2021 da parte della società cinese Shenzhen Investment Holdings, bloccato dal Governo Draghi con lo strumento del Golden Power. Successivamente la società è stata acquisita dalla multinazionale olandese ASM International, altro colosso del settore con vendite per oltre 3 miliardi di euro. Il fatturato di LPE nel 2022 è stato di quasi 75 milioni di euro.

In Centro Italia, hanno sede altre tre aziende che operano in questo settore.

Todi (PG) è la sede di ELES S.p.A., società quotata su Euronext Growth Milan, che progetta e produce soluzioni per il test dei dispositivi a semiconduttore con applicazioni Automotive e Mission Critical. L’azienda, in controtendenza rispetto al mercato di riferimento, ha conseguito nel 2023 ricavi per 32,8 milioni di euro, in crescita del 26% rispetto al 2022.

Microtest, con sede ad Altopascio (Lucca) produce macchine per il testing di semiconduttori e fornisce servizi di test-house. Dall’aprile 2022 l’azienda fa capo al fondo di private equity Xenon che ha fornito le risorse per l’acquisizione nel 2023 delle olandesi Test Inspire e RoodMicrotec nonché dell’italiana Gedec; l’azienda guarda anche al Far East dove opera la controllata Microtest Pacific. Grazie a queste acquisizioni, nel 2023 il fatturato pro-forma dell’azienda è cresciuto a 58 milioni di euro. L’azienda è anche attiva nella progettazione per conto terzi di ASIC, chip per applicazioni specifiche, e quindi rientra tra le poche aziende fabless italiane.

Cittaducale (Rieti) è la sede principale di EDA Industries, azienda internazionale che offre soluzioni e servizi di Burn-in, affidabilità e test per l’industria dei semiconduttori. Fondata nel 1993, EDA Industries si è espansa a Singapore nel 1998, aprendo nel corso del tempo nuovi uffici non solo a Terni e Catania, ma anche nelle Filippine, in Malesia, Cina e Marocco. Negli ultimi anni, l’impresa ha investito con forza nella produzione di sistemi capaci di testare dispositivi SiC e GaN sia assemblati sia sotto forma di wafer, generando nel 2023 un fatturato di 42 milioni di euro. Con una forza lavoro di oltre 170 persone, EDA Industries prevede un’ulteriore crescita entro la fine del 2025, accompagnata dall’apertura di nuovi impianti a Catania e in Malesia e dall’ampliamento delle sedi di Rieti e Terni.

La maggior parte delle grandi fabbriche che producono semiconduttori si trova all’estero, prevalentemente nel Far East. Per questo motivo, la percentuale di prodotti e servizi destinati all’esportazione delle aziende italiane che producono impianti e macchinari raggiunge livelli del 70÷90%.

Impiantistica, assistenza tecnica e fornitura di materiali

Oltre che di macchinari per la produzione ed il test e dei wafer sui quali realizzare i microchip, le fabbriche che producono semiconduttori impiegano anche numerose altre materie prime come gas tecnici e fotoresist oltre a servizi di ingegneria e assistenza, software di gestione e molto altro ancora, persino le tute di protezione indossate dal personale che opera nelle clean room.

A queste esigenze provvedono centinaia di aziende altamente specializzate sparse in tutto il mondo. Appartengono a questa categoria anche alcune aziende italiane come Meridionale Impianti e Sapio.

Con sede a Caponago, in Brianza, Meridionale Impianti è attiva nell’impiantistica industriale, specializzata nella progettazione e realizzazione di sistemi di distribuzione e miscelazione di gas tecnici di processo, impianti elettrici e sistemi di automazione per l’industria.

Con sedi in Francia, Austria, Singapore, Marocco e Cile, Meridionale Impianti guida un network di 15 aziende consorziate in CMAT, Consorzio Mediterraneo Alta Tecnologia ed è capofila del Distretto di Alta Tecnologia Etna Valley che raggruppa circa 150 aziende ICT della Sicilia.

Nel 2022 l’azienda ha conseguito un fatturato di circa 77 milioni di euro.

Azienda fondata oltre 100 anni fa, la monzese Sapio è leader europea nella produzione di gas industriale e sanitario con 25 impianti produttivi sparsi tra Italia, Francia, Spagna, Germania, Slovenia e Turchia.

Con un fatturato a livello di Gruppo nel 2022 di 817 milioni di euro, Sapio fornisce i gas tecnici di processo con l’elevato grado di purezza di cui ha bisogno l’industria dei semiconduttori.

Dai gas purissimi alle miscele particolari, Sapio è in grado di rispondere a qualsiasi tipo di esigenza dell’industria dei semiconduttori. Recentemente, ad esempio, grazie alla partnership con Air Products ed alla lunga esperienza nel campo del fluoro e dello xeno, Sapio è stata in grado di offrire ai produttori di sistemi MEMS economiche forniture di difloururo di xeno (XeF2), gas con forti proprietà ossidanti e fluoruranti.

Altri colossi del settore dei gas sono la SIAD di Bergamo che produce sia gas tecnici di processo che miscele di gas per l’industria elettronica e dei semiconduttori nonché aziende come CARLO ERBA Reagents, S.P.M. e Omodeo.

Da segnalare anche Galvani srl, società di S.Giovanni Lupatoto (VR) che realizza camere bianche per l’industria dei semiconduttori e non solo, con un fatturato di una ventina di milioni di euro all’anno.

L’esistenza nel nostro paese di tre (relativamente) grandi poli per la produzione di semiconduttori – Agrate Brianza, Avezzano e Catania – comporta la presenza di numerose filiali italiane di fornitori stranieri che, oltre all’aspetto commerciale, garantiscono il montaggio, l’assistenza e la manutenzione di apparecchiature di produzione e test, impianti industriali, software di gestione e progettazione, materiali di consumo e servizi di engineering.

Spesso le sedi di queste aziende, in particolare di quelle che forniscono beni fisici, si trovano proprio nelle vicinanze dei tre principali poli produttivi nazionali.

Si tratta di migliaia di lavoratori, spesso altamente qualificati, ingegneri, progettisti, analisti, ecc. che, pur lavorando per aziende straniere (anche se le filiali sono quasi sempre società di diritto italiano), fanno parte dell’ecosistema nazionale dei semiconduttori e contribuiscono con il loro lavoro al fatturato del settore.

Tra le aziende straniere maggiormente coinvolte nella produzione di semiconduttori segnaliamo Applied Materials Italia srl (Agrate Brianza), Tokyo Electron Europe (Vimercate), Nippon Gases Italia (Milano), ASML Italy srl (Avezzano), Lam Research srl (Agrate Brianza), Teradyne Italia srl (Cernusco sul Naviglio), Synopsys Italia srl (Agrate Brianza), KLA Tencor Italy srl (Agrate Brianza), Cadence Design Systems srl (Rozzano), Advantest Italia srl (Vimercate) e tante altre ancora.

L’assenza di aziende fabless: una peculiarità italiana (ed europea)

Agli albori dell’industria dei semiconduttori, e nei decenni successivi, tutte le aziende progettavano e producevano internamente i propri semiconduttori, ovvero erano delle cosiddette IDM (Integrated Devices Manufacturer), con fortissimi investimenti sia sul fronte R&D che per quanto riguarda gli impianti di produzione. Questo modello è lentamente cambiato con la nascita delle prime fonderie, aziende specializzate nella sola produzione di chip; molte IDM hanno preferito delegare la produzione ed occuparsi esclusivamente di ricerca e sviluppo mentre le foundry investivano in capacità e tecnologie di produzione. Sono nate così le fabless, aziende senza impianti produttivi, focalizzate esclusivamente sulla progettazione di chip.

Questo modello è risultato vincente, perlomeno tra le aziende che hanno imboccato la strada dei processi più avanzati e dei chip più performanti.

Oggi i primi produttori al mondo di semiconduttori sono proprio delle aziende fabless, da AMD a NVIDIA, da MediaTek a Qualcomm. E stanno per diventare dei produttori di chip fabless anche Google, AWS, Tesla e Alibaba; lo sono già Apple e Huawei che progettano internamente i chip utilizzati nei propri prodotti, chip che vengono fabbricati da foundry esterne.

Anche queste ultime hanno raggiunto dimensioni colossali, come la taiwanese TSMC che è diventata la prima azienda al mondo del comparto dei semiconduttori. Persino Intel sta cercando di scorporare la progettazione dalla produzione, tramite un’azienda ad hoc per la fabbricazione di chip (IFS, Intel Foundry Services).

L’unico settore che non ha adottato questo modello produttivo è quello delle memorie, data la natura di questi dispositivi, simili a delle vere e proprie commodity. SK Hynix, Samsung e Micron, i leader di questo settore, debbono integrare perfettamente la fase progettuale con la produzione per rimanere competitive in un mercato molto diverso da quello dei dispositivi logici.

Lentamente, anche molte IDM tradizionali come STMicroelectronics, Analog Devices, NXP Semiconductors, Infineon Technologies, Renesas, ecc. stanno affidando quote sempre più importanti dei loro prodotti a fonderie esterne, specie per quanto riguarda i chip più avanzati la cui produzione richiederebbe pesanti investimenti.

La disponibilità di un numero crescente di fonderie in grado di offrire un ampio ventaglio di tecnologie di processo e consentire la produzione anche di piccoli lotti di chip, avrebbe dovuto stimolare la nascita sia di aziende fabless che di gruppi di progettazione di semiconduttori all’interno delle grandi aziende che operano in campo militare, dei trasporti, della medicina o nell’aerospaziale e che attualmente utilizzano i chip acquistati dai produttori globali.

In realtà, in Italia, la grande opportunità rappresentata dalle fonderie è stata colta da pochissime aziende.

Per quanto riguarda il nostro paese pesa sicuramente la mancanza di Centri di ricerca dedicati alla microelettronica delle dimensioni del CEA-Leti francese, dell’imec belga o del Fraunhofer-Gesellschaft tedesco.

Per tentare di invertire questa tendenza, come vedremo più avanti, sta per diventare operativo il progetto di un Centro italiano per il design dei circuiti integrati a semiconduttore (Fondazione Chips.IT) con lo scopo di supportare l’attività di progettazione di microchip.

Tra le poche aziende fabless operanti in Italia, segnaliamo INVENTVM con sede a Pavia, specializzata nella produzione di IC di alimentazione e IC audio e la trentina OPTOI, una spinoff della Fondazione Bruno Kessler specializzata in microsistemi e sensori.

Anche Telsy, una divisione di TIM dedicata alla progettazione di chip per la cybersicurezza dovrebbe essere della partita, secondo quanto annunciato dai responsabili dell’azienda durante un incontro con la stampa alcuni mesi fa presso il Ministero delle Imprese e del Made in Italy.

Degna di nota è anche l’attività di Menarini Silicon Biosystems nei sensori per utilizzo medico che combinano microfluidica e microelettronica.

Dell’attività di progettazione di ASIC di Microtest abbiamo già detto.

Segnaliamo, infine, tre start-up: EYE2DRIVE specializzata in sensori di immagine, FleepTech che si occupa di elettronica stampata e TRUESENSE che realizza applicazioni hardware/software basate sulla tecnologia UWB (Ultra WideBand).

A metà strada tra il mondo dei semiconduttori e quello della microelettronica troviamo i produttori di moduli, specialmente di quelli a radiofrequenza. In Italia esiste una forte tradizione in questo settore con aziende come Telit (Sgonico, TS), quotata alla borsa di Londra, Aurel (Modigliana, FC), Mipot (Cormons, GO), RF Microtech (Perugia), Radio Controlli (S.M. Capua Vetere, CE) e Embit (Modena).

Attività di Ricerca e Sviluppo

Il contributo più significativo alle attività di Ricerca e Sviluppo finalizzate alla progettazione di nuovi prodotti e nuovi processi produttivi arriva dalla principale azienda italiana del settore – STMicroelectronics – che conta nel nostro paese circa 3.500 persone impegnate in R&D su un totale di 12.500 dipendenti.

Oltre che nelle due sedi produttive di Agrate Brianza e Catania, STMicroelectronics vanta nel nostro paese numerosi altri centri R&D presenti un po’ in tutte le regioni: Aosta, Cornaredo (MI), Bologna, Pisa, Napoli, Marcianise (CE), Lecce, Messina e Palermo.

I centri di Ricerca e Sviluppo di STMicroelectronics lavorano a centinaia di progetti innovativi; la società nel 2021 ha visto accolti ben 210 brevetti nel campo della microelettronica. Spesso queste attività vengono finanziate da bandi regionali, nazionali ed europei ma il contributo principale arriva dall’azienda stessa: STMicroelectronics spenderà quest’anno a livello di corporate ben 1,8 miliardi di dollari in Ricerca e Sviluppo.

A parte ST, nel nostro paese operano decine di aziende e multinazionali che, oltre alle attività commerciali e di marketing, svolgono anche importanti attività di R&D.

Infineon Technologies con i suoi Centri di Padova (prodotti automotive) e Pavia (prodotti industriali), onsemi, con il suo Design Center di Milano dedicato ai dispositivi di potenza, e Micron con le sue quattro sedi italiane tutte focalizzate sui dispositivi di memoria, in particolare su quelli per impiego automobilistico, impiegano centinaia di ingegneri e ricercatori.

Technoprobe ha recentemente inaugurato un Design Center a Catania. Nella stessa città NXP Semiconductors ha aperto un Competence Center; un secondo Competence Center della società è stato inaugurato presso la sede milanese dell’azienda. Entrambe le strutture sono focalizzate sulla ricerca in campo analogico, in particolare PMIC, BMS, AFE e mmW.

Sempre a Catania sono presenti altri due nomi di peso del settore: Analog Devices e Renesas Electronics.

A Torino, EPC ha aperto un Motor Drive Center of Excellence (CoE), un centro di progettazione per l’azionamento di motori mediante la tecnologia GaN dell’azienda.

A Trieste, dove l’azienda è nata, è presente il più grande centro mondiale R&D di Telit con centinaia di ingegneri; un centro più piccolo è operativo anche a Cagliari, presso il Campus di Tiscali.

Molte altre aziende stanno potenziato le loro strutture di Ricerca e Sviluppo già operative nel nostro paese, da Applied Materials (Treviso) a Huawei (Milano), da Ericsson (Genova) a ams-OSRAM (Treviso).

Tutti questi produttori hanno in essere collaborazioni e laboratori in comune con le principali Università italiane che offrono Corsi di laurea in microelettronica o in fisica nonché con gli Istituti pubblici di Ricerca che operano in questo settore e che fanno capo al CNR.

I più importanti sono l’Istituto per la Microelettronica e Microsistemi (IMM) con sede principale a Catania e l’Istituto di Fotonica e Nanotecnologie (IFN) con sede principale presso il Politecnico di Milano.

Proprio il Politecnico di Milano è una delle università più attive in questo ambito e uno dei pochi centri di ricerca italiani a disporre di una camera bianca (recentemente ampliata ad oltre 600 mq) per un’ampia gamma di applicazioni: fotonica, micro e nanoelettronica, MEMS, biotecnologie, materiali avanzati e nanotecnologie. PoliFAB, così si chiama la struttura, si propone come centro di aggregazione per ricercatori accademici, start up e imprese.

Anche la Fondazione Bruno Kessler di Trento, un’istituzione di ricerca multidisciplinare, specializzata nel campo della tecnologia, dell’innovazione, delle scienze umane e sociali, dispone di una camera bianca di 1.500 mq dove vengono condotte ricerche su sensori, dispositivi fotonici, ottici, micromeccanici ed elettronici, all’avanguardia nei campi della ricerca biomedica, delle esplorazioni spaziali, dell’industria digitale e dell’ambiente, spingendosi anche verso le applicazioni quantistiche.

Tra le Università più attive in questo contesto, oltre al Politecnico di Milano e a quello di Torino, segnaliamo le Università di Catania, Pisa, Roma, Padova, Bologna e Pavia.

Proprio la città di Pavia è stata scelta per ospitare la Fondazione Chips.IT, il Centro italiano per il design dei circuiti integrati a semiconduttore istituito recentemente per rafforzare l’attività di progettazione dei microchip con una dotazione finanziaria importante: 10 milioni di euro per il 2023 e 25 milioni di euro per ciascuno degli anni dal 2024 al 2030 mentre per le spese di funzionamento (sede, spese generali e compensi al personale) lo stanziamento è di 5 milioni per ciascun degli anni dal 2023 al 2025.

A questa dotazione, vanno aggiunti altri fondi per 30 milioni di euro in 5 anni da parte del Ministero dell’Università e della Ricerca.

Oltre ad essere sede di una delle più antiche università italiane con una prestigiosa facoltà di Ingegneria attiva nella formazione, ricerca e trasferimento tecnologico nel campo dei circuiti integrati e nelle tecnologie micro e nano elettroniche, Pavia è anche sede del Distretto di Microelettronica, un accordo di partenariato tra l’Università degli Studi di Pavia e una ventina di multinazionali della Microelettronica, tutte con sedi nel territorio della provincia di Pavia e della zona sud di Milano.

Oltre a quello di Pavia, sono attivi nel nostro paese altri Distretti che nello stesso ambito territoriale svolgono attività di Ricerca, trasferimento tecnologico e formazione, ed ai quali partecipano aziende private, Università, Enti pubblici e privati di ricerca, associazioni di categoria e Amministrazioni locali.

Uno dei più importanti è il Distretto Tecnologico Sicilia Micro e Nano, al centro di quell’area conosciuta come Etna Valley.

Numerose sono anche le partnership e le collaborazioni internazionali alle quali partecipano le aziende, le Università e i Centri di ricerca italiani.