Pesano la minore richiesta di PC e i problemi alla catena di approvvigionamento ma anche la sempre più forte concorrenza di AMD e Apple. Il titolo perde quasi il 10% nell’after hours.

Nel giorno in cui anche la Camera dei Deputati USA ha dato il via libera al Chips Act che prevede 52 miliardi di contributi all’industria nazionale dei semiconduttori, Intel, la principale azienda americana del settore, ha diffuso i dati relativi al secondo trimestre 2022 che evidenziano la profonda crisi in cui è precipitata quella che una volta era la prima azienda del settore e che ora, dopo essere stata superata da Samsung, viene anche sorpassata dalla taiwanese TSMC che nello stesso trimestre ha messo a segno vendite per 18,16 miliardi di dollari.

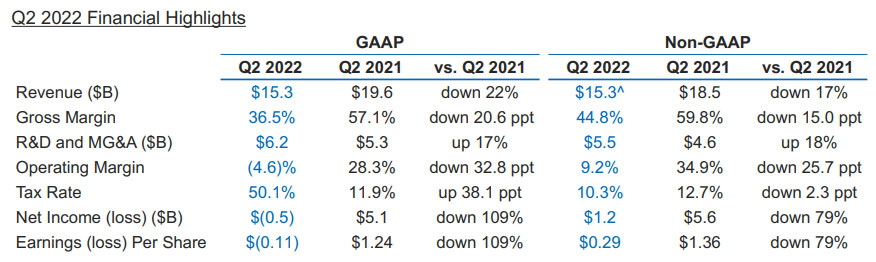

Nel trimestre che si è concluso il 2 luglio, considerando i criteri contabili GAAP, universalmente accettati, Intel ha registrato vendite per 15,3 miliardi di dollari, in calo del 22% rispetto allo stesso trimestre di un anno fa, nonché un vero tracollo del margine lordo sceso dal 57,1% al 36,5% portando ad una perdita nel trimestre di 454 milioni di dollari, contro un utile di 5,1 miliardi di un anno fa.

Simili, anche se meno drammatici, i risultati finanziari calcolati con i criteri non-GAAP.

Tutti questi risultati sono di gran lunga inferiori alle previsioni degli analisti che si aspettavano nel trimestre vendite per circa 18 miliardi di dollari.

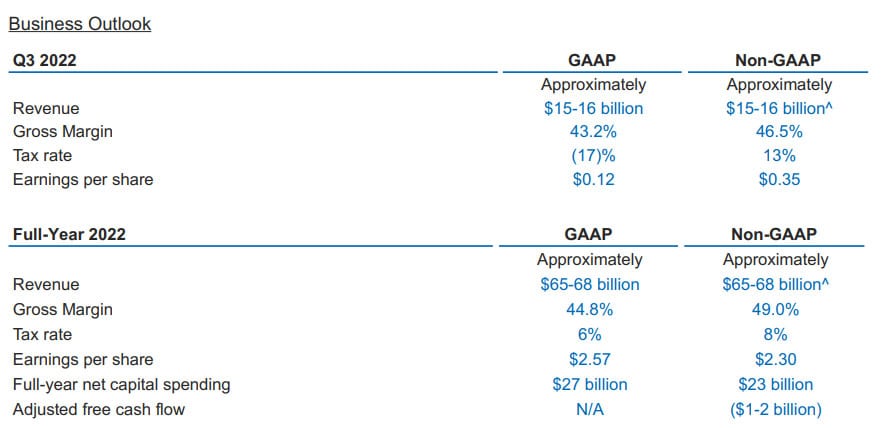

Sulla base di questi dati, Intel ha rivisto al ribasso la sua previsione per i ricavi per l’intero anno 2022, portandola a 65÷68 miliardi di dollari, dai 76 miliardi indicati in precedenza.

Secondo la società, i profitti e i ricavi sono stati inferiori alle previsioni a causa della debolezza del mercato globale dei PC.

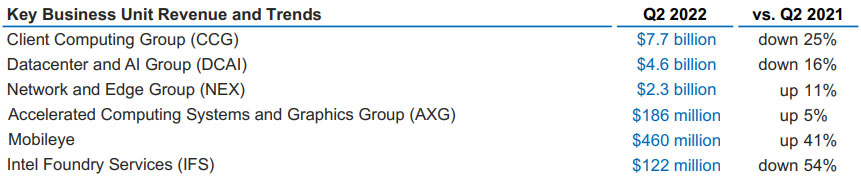

In realtà, come dimostra la seguente tabella con la suddivisione dei ricavi per aree merceologiche, anche l’altro pilastro della società, quello delle forniture per data center, ha subito un crollo del 16%:

Sicuramente il calo della domanda ha avuto un peso importante. C’è tuttavia da chiedersi quali effetti hanno avuto sul business di Intel l’entrata sul mercato dei PC dei nuovi processori di Apple, universalmente ritenuti superiori a quelli di Intel nella loro categoria, nonché la crescente concorrenza di AMD e NVIDIA e quella degli hyperscaler come AWS, Google, Microsoft e Alibaba che stanno puntando su processori realizzati in proprio per i rispettivi data center.

Una risposta parziale a questa domanda è già arrivata con la diffusione della trimestrale di Apple che segnala un calo delle vendite di Mac (-10%) non così drammatico come quello di Intel, compensato peraltro dalla crescita di altre voci di bilancio che hanno consentito ad Apple di chiudere la trimestrale con 83 miliardi di vendite, in leggera crescita rispetto ad un anno fa.

Non resta ora che aspettare la trimestrale di AMD, che verrà rilasciata il 2 agosto e che, secondo l’outlook della società, dovrebbe registrare ricavi per 6,5 miliardi di dollari, in crescita del 69% YoY e del 10% QoQ, nonché quella di NVIDIA, che verrà rilasciata il 25 agosto, con previsioni di vendite per 8,1 miliardi di dollari.

Non decolla, nel trimestre, neppure l’attività di fonderia a contratto, parte fondamentale del rilancio della società di Santa Clara secondo i piani del CEO dell’azienda Pat Gelsinger.

Sempre più osservatori stanno criticando la scelta della società per l’impegno in un settore ad elevatissima intensità di capitale e ad altissima specializzazione, soggetto a fluttuazioni cicliche e che richiede molti anni per il conseguimento di risultati significativi. Probabilmente questa scelta è stata “ispirata” da ambienti governativi più che da strategie commerciali, quegli stessi ambienti che hanno finalmente ottenuto ieri l’approvazione del CHIPS Act da 52 miliardi di cui Intel sarà il primo beneficiario.

Nonostante questa buona notizia per la società, nell’after-hours, dopo la diffusione della trimestrale, il titolo Intel ha perso circa il 9%.

Per il trimestre in corso la società prevede ricavi compresi tra 15 e 16 miliardi di dollari, con un margine lordo che dovrebbe risalire al 43,2% (GAAP).

Per l’intero 2022 la società prevede ricavi compresi tra 65 e 68 miliardi di dollari con un margine lordo del 44,8% (GAAP).

“I risultati di questo trimestre sono stati inferiori ai valori che abbiamo previsto per l’azienda e per i nostri azionisti“, ha affermato Pat Gelsinger, CEO di Intel. “Dobbiamo e faremo meglio. L’improvviso e rapido calo dell’attività economica è stato il principale fattore trainante, ma il deficit riflette anche i nostri problemi di esecuzione. Stiamo rispondendo alle mutevoli condizioni aziendali, lavorando a stretto contatto con i nostri clienti rimanendo concentrati sulla nostra strategia e sulle opportunità a lungo termine. Stiamo abbracciando questo ambiente difficile per accelerare la nostra trasformazione”.

Gelsinger ha affermato che Intel si aspettava la spedizione di 350 milioni di PC nel 2022, mentre ora la stima è di 310-325 milioni di unità.

“Eravamo a buon punto nel trimestre e abbiamo visto le caratteristiche del mercato cambiare improvvisamente“, ha detto Gelsinger.

Da parte sua, David Zinsner, CFO di Intel, ha dichiarato: “Rimaniamo pienamente impegnati nella nostra strategia aziendale, nel modello finanziario a lungo termine comunicato durante il nostro incontro con gli investitori e in un dividendo forte e in crescita“.

Affermazioni che, al momento, non trovano alcun riscontro nei dati di bilancio e nell’outlook della società.