In un periodo particolarmente difficile per l’industria dei semiconduttori, continuano a crescere entrate e utili per Microchip Technology che prevede un ulteriore miglioramento dei conti nel primo trimestre 2023.

Tra tutte le società che ad oggi hanno rilasciato i risultati dell’ultimo trimestre del 2022, Microchip Technology è l’unica che prevede di aumentare, seppure di poco, le entrate anche nei primi tre mesi del 2023. Segno di un business particolarmente resiliente con una ampia gamma di prodotti in grado di compensare differenti andamenti di mercato.

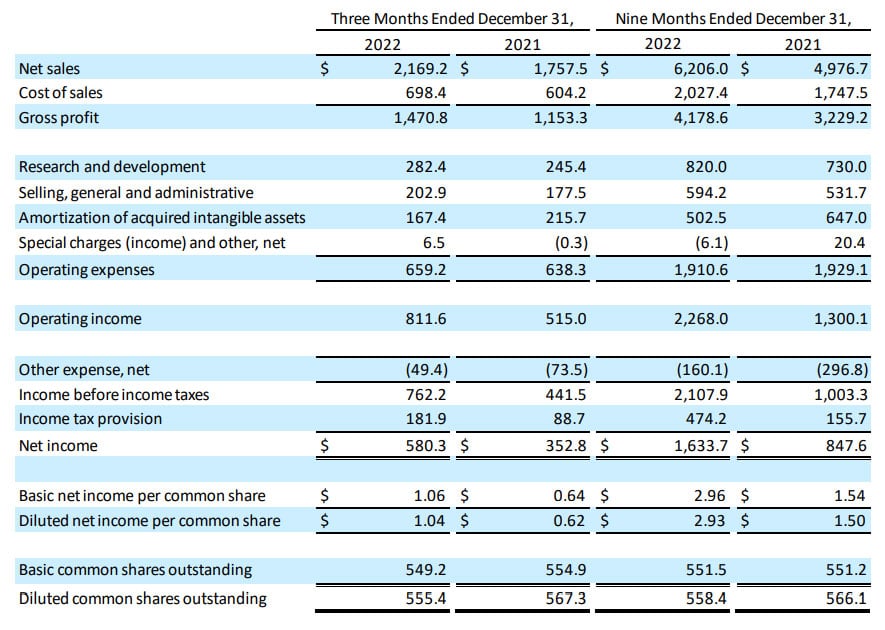

Nel quarto trimestre del 2022 (3Q FY23 per la società), Microchip ha conseguito vendite per 2,169 miliardi di dollari, in crescita del 23,5% sullo stesso periodo di un anno fa e del 4,6% su base sequenziale. Il dato supera le previsioni degli analisti. Nei primi nove mesi dell’anno fiscale 2023 della società, le entrate hanno raggiunto i 6,206 miliardi di dollari, in crescita del 29,4%.

Resta elevatissimo il margine operativo lordo che nel trimestre ha raggiunto il 67,8% (era il 65,6% un anno fa), consentendo alla società di mettere a segno un utile netto di 580,3 milioni di dollari, in crescita del 64,5% rispetto ai 352,8 milioni di un anno fa. Nel periodo la rotazione di magazzino è stata di 152 giorni.

Nel trimestre, Microchip Technology ha remunerato gli azionisti con 409,8 milioni di dollari tramite 180,3 milioni in dividendi e 229,5 milioni di dollari di riacquisto di azioni proprie, effettuate nell’ambito di un programma di riacquisto di azioni proprie del valore di 4 miliardi di dollari. Negli ultimi 5 trimestri sono stati riacquistate 15,2 milioni di azioni per un importo complessivo di 1,098 miliardi di dollari.

Microchip Technology ha effettuato acquisti di impianti e strutture (capex) per 141,3 milioni di dollari. Per l’intero anno fiscale 2023, la società prevede una spesa complessiva compresa tra 525 e 545 milioni di dollari.

“Siamo lieti di segnalare il nostro nono trimestre consecutivo di crescita dei ricavi e un altro trimestre di utile operativo e utile netto record“, ha affermato Ganesh Moorthy, Presidente e Amministratore delegato della società. “Il nostro fatturato del terzo trimestre fiscale è cresciuto del 4,6% su base sequenziale e del 23,4% su base annua a 2,17 miliardi di dollari. I margini operativi non GAAP si sono attestati al 47,5%, superando la nostra fascia di riferimento. I nostri risultati dimostrano l’attenzione incessante del nostro team sull’eccellenza operativa, che riteniamo ci posizioni bene per acquisire guadagni di quote di mercato durante il ciclo economico“.

Mr. Moorthy ha aggiunto: “L’offerta sta gradualmente migliorando e per la prima volta in nove trimestri siamo stati in grado di ridurre il nostro arretrato. Stiamo iniziando a vedere miglioramenti nei tempi di consegna in determinati corridoi tecnologici e rimaniamo concentrati sulla riduzione strategica dei nostri arretrati in modo disciplinato, preservando al tempo stesso la qualità del nuovo arretrato. Con miglioramenti graduali dell’offerta, miriamo a servire meglio i nostri clienti mirando a tempi di consegna di Microchip Technology per la maggior parte dei nostri prodotti a 26 settimane o meno entro la seconda metà del 2023. Inoltre, la politica cinese zero COVID e le conseguenze della successiva rapida revoca dei blocchi hanno provocato interruzioni che hanno portato a scorte superiori al normale presso clienti e distributori. Siamo in grado di fornire un atterraggio morbido per la nostra attività e aspettarci che le nostre metriche operative dimostrino ancora una volta la resilienza durante questo ciclo economico“.

Steve Sanghi, presidente esecutivo di Microchip, ha dichiarato: “Il consiglio di amministrazione di Microchip ha approvato un aumento sequenziale del nostro dividendo del 9,1% a un record di 35,8 centesimi per azione, che rappresenta un aumento del 41,5% anno su anno. Data la nostra forte generazione di cash flow durante il trimestre di dicembre, miriamo a restituire $ 469,8 milioni ai nostri azionisti nel trimestre di marzo attraverso dividendi e riacquisti di azioni, che rappresentano il 62,5% del nostro free cash flow rettificato nel trimestre chiuso a dicembre. Il nostro flusso di cassa rettificato esclude 385 milioni di dollari che abbiamo raccolto dai nostri clienti o pagato ai fornitori per pagamenti in garanzia della fornitura a lungo termine. Il nostro consiglio di amministrazione rimane impegnato ad aumentare i rendimenti per gli azionisti e oggi annunciamo che poiché prevediamo di uscire dal trimestre di marzo con una leva netta inferiore a 1,5 volte, accelereremo la restituzione del flusso di cassa disponibile. Nell’ambito di questo programma, a partire dal trimestre di giugno, prevediamo di aumentare di 500 punti base la percentuale del flusso di cassa libero rettificato che restituiamo agli azionisti ogni trimestre, fino a raggiungere il 100% del flusso di cassa libero rettificato restituito, che dovrebbe verificarsi tra circa otto trimestri. Pertanto, nel trimestre di giugno 2023 prevediamo fin d’ora di restituire agli azionisti il 67,5% del nostro free cash flow rettificato rispetto al trimestre di marzo“.

Eric Bjornholt, Chief Financial Officer di Microchip, ha dichiarato: “Abbiamo continuato a ripagare in modo aggressivo il nostro debito con altri 719,1 milioni di dollari di pagamenti durante il trimestre chiuso a dicembre, per una restituzione del debito complessivo di quasi 6,2 miliardi negli ultimi 18 trimestri. Il nostro debito netto rispetto all’EBITDA rettificato è stato di 1,56 volte per il trimestre chiuso a dicembre. Inoltre, la nostra strategia di rendimento del capitale dovrebbe darci la flessibilità necessaria per continuare a pagare il debito a tassi elevati. Il nostro modello operativo è in grado di generare un forte livello di cassa e sta dimostrando una significativa leva operativa, mentre continuiamo il nostro viaggio verso Microchip 3.0.”

Mr. Moorthy ha concluso: “Il nostro arretrato per il trimestre di marzo è ancora molto forte mentre abbiamo ulteriori miglioramenti della capacità che stanno entrando in vigore. Tuttavia, stiamo anche adottando misure attive per aiutare i clienti con elevate posizioni di magazzino a eliminare selettivamente parte del loro arretrato. Considerando questi fattori e il contesto economico, prevediamo che le vendite nette nel trimestre di marzo aumenteranno tra l’1% e il 4% e prevediamo di aumentare nuovamente le entrate sequenziali nel trimestre di giugno”.

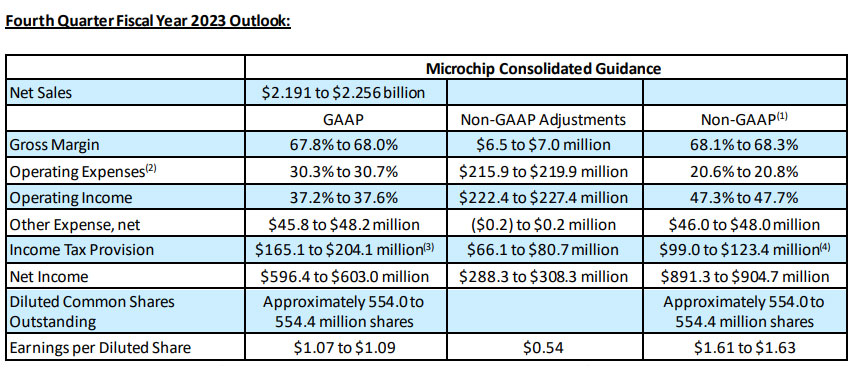

Per quanto riguarda il primo trimestre 2023, la società prevede entrate complessive comprese nella forchetta 2,191-2,256 miliardi di dollari con un aumento sequenziale, rispetto alla previsione mediana, del 2,5% e del 20,5% rispetto allo stesso periodo di un anno fa quando furono di 1,884 miliardi. Le previsioni relative agli altri dati di bilancio sono riportate nella seguente tabella:

Il giorno successivo alla diffusione della trimestrale, il titolo Microchip ha guadagnato circa l’1%, chiudendo a quota 85,34 dollari per azione. Dall’inizio dell’anno, le azioni di Microchip hanno guadagnato il 23,50% mentre nel 2022 il titolo ha perso il 20% circa.