Per i produttori di semiconduttori di questo comparto, il 2024 sarà un anno di transizione in attesa di una ripresa del mercato. L’incognita della Cina.

I produttori di semiconduttori vengono solitamente suddivisi in quattro grandi categorie: i fornitori di processori per computer/server (Intel, Nvidia, AMD), i produttori di processori per smartphone (Qualcomm, MediaTek), i fornitori di memorie (Samsung, Micron, SK Hynix) e, infine, le aziende che producono semiconduttori per le applicazioni Linear, Automotive e Industrial (Texas Instruments, STMicroelectronics, Infineon Technologies, NXP Semiconductors, Analog Devices, Microchip Technology e onsemi).

Le aziende di questo comparto seguono dinamiche di mercato spesso completamente differenti rispetto alle prime tre categorie, come dimostra l’andamento delle vendite degli ultimi due anni durante i quali i produttori di processori e memorie hanno registrato consistenti cali degli introiti mentre le aziende LIA (Linear, Industrial, Automotive) hanno incrementato fatturato e utili.

Negli ultimi mesi, tuttavia, stiamo assistendo a una rotazione di mercato, con una ripresa del settore dei processori/memorie e un rallentamento di quello LIA.

Secondo il CEO e Presidente di STMicroelectronics Jean-Marc Chéry il 2024 sarà un anno di consolidamento e transizione, con un significativo calo del comparto Industrial mentre resterà ancora forte il settore Automotive. Il rallentamento riguarderà la prima metà dell’anno mentre nel secondo semestre è prevista una ripresa, in particolare dei comparti Industrial e Consumer.

Esistono tuttavia notevoli differenza tra le aziende che operano in questo settore, come vedremo in questo articolo che analizza l’andamento delle otto principali società del comparto alla luce dei risultati dell’anno 2023 appena chiuso e delle previsioni per i prossimi trimestri.

Come si è chiuso il 2023

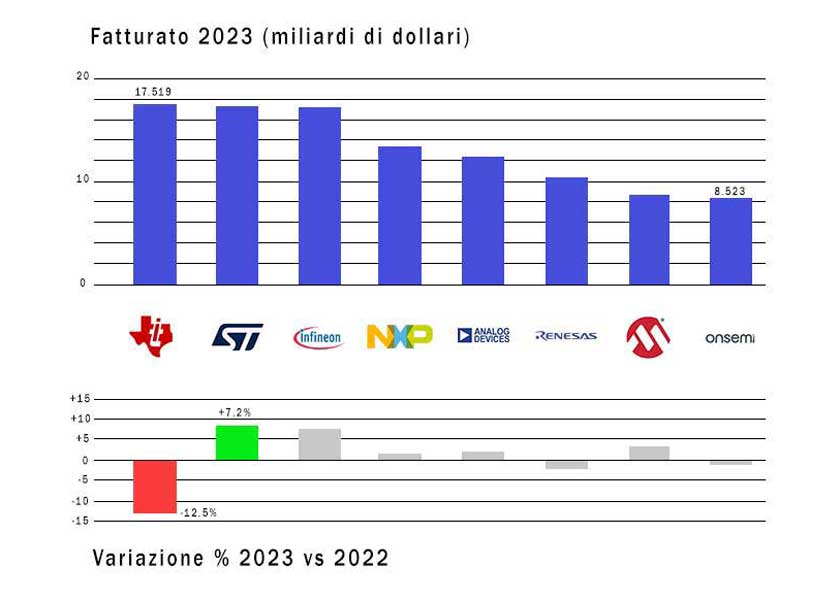

Il seguente grafico evidenzia il fatturato conseguito nel 2023 e le variazioni rispetto al 2022, di Texas Instruments, STMicroelectronics, Infineon, NXP Semiconductors, Analog Devices, Renesas, Microchip Technology e onsemi.

Oltre ad operare negli stessi mercati, seppure con differenze talvolta significative, queste aziende adottano tutte lo stesso modello produttivo, con una forte capacità interna e con l’utilizzo di fonderie esterne per una quota che varia mediamente tra il 20 e il 40% del portafoglio prodotti. La produzione interna consente di migliorare i margini ma necessita di consistenti investimenti, mentre l’utilizzo di fonderie esterne aumenta la flessibilità nei confronti dell’andamento del mercato ma comporta un indebolimento della catena di approvvigionamento.

Le vendite del 2023 evidenziano un significativo calo della n. 1 del settore – Texas Instruments – ed un consistente balzo in avanti delle tre società europee, in particolare di STMicroelectronics e Infineon, sulla scia dei risultati ottenuti anche nel 2022. Per TI ha influito sicuramente la maggior quota di mercato nel settore Industrial, in deciso calo, mentre per ST e Infineon hanno pesato la più consistente quota di mercato nel settore Automotive, i maggiori investimenti in capex (3÷4 miliardi di dollari all’anno) e il forte impegno nel settore wide-bandgap (SiC e GaN). Il consistente calo di TI dipende anche dal fatto che il riferimento è quello del 2022, anno in cui l’azienda ha raggiunto il picco storico di vendite con oltre 20 miliardi.

Il consolidamento del comparto

Molte delle società presenti in questo elenco sono cresciute per “vie esterne” dopo acquisizioni e fusioni.

Infineon Technologies ha acquistato negli ultimi anni Cypress Semiconductors e International Rectifier e più recentemente Imagimob e GaN Systems.

Nel 2015 NXP Semiconductors ha acquistato Freescale per 40 miliardi di dollari, con una operazione che ha dato una forte spinta alle vendite dell’azienda olandese.

Analog Devices ha acquistato nel 2017 Linear Technology e nel 2020 Maxim Integrated, triplicano in pochi anni il proprio fatturato.

Negli ultimi anni, Renesas ha acquistato IDT, Dialog Semiconductor, Celeno Communications e, più recentemente, Transphorm, Altium e Sequans.

Non è stata da meno Microchip Technology che ha acquistato società del calibro di Microsemi e Atmel.

Le uniche aziende che non hanno effettuato acquisizioni di “peso” sono state Texas Instruments e STMicroelectronics, oltre alla più piccola onsemi (che però ha acquistato Fairchild nel 2016) e che è cresciuta molto grazie al focus sul settore automobilistico e sulle tecnologie wide-bandgap.

Tutte queste società hanno in corso ingenti investimenti e importanti partnership con clienti e fornitori per poter rispondere adeguatamente alla domanda di un mercato dei semiconduttori che dovrebbe crescere in maniera consistente nei prossimi anni raggiungendo il valore complessivo di un trilione di dollari entro la fine di questo decennio.

Nel breve periodo, tutte le società si aspettano una ripresa della domanda nel secondo semestre dell’anno, con il punto più basso che verrà toccato nel primo/secondo trimestre di quest’anno.

Le vendite nell’ultimo trimestre 2023

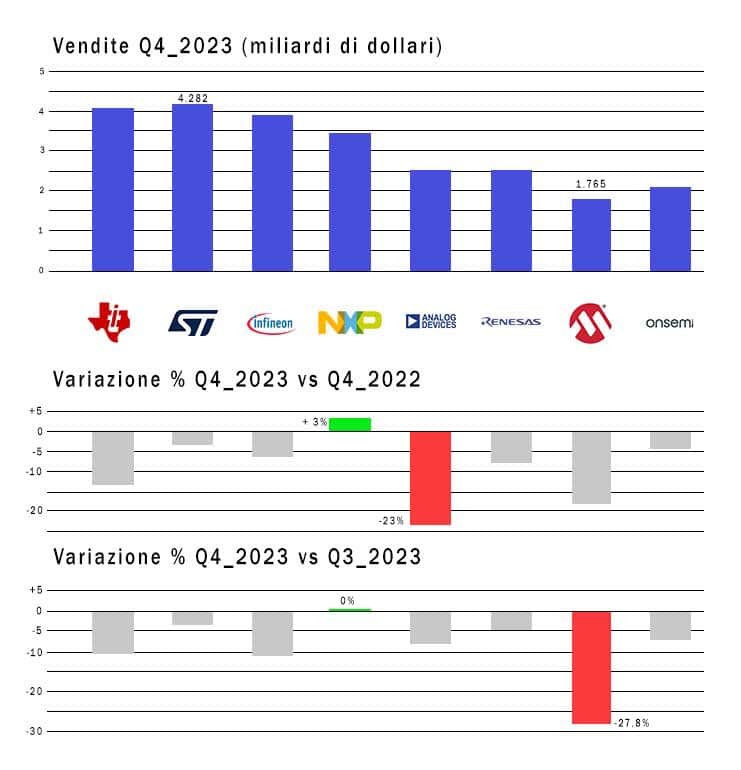

In ogni caso, già nell’ultimo trimestre del 2023, il rallentamento si è fatto sentire, in particolare per alcune società, come evidenziato dal seguente grafico.

Nell’ultimo trimestre del 2023, è continuato il declino di Texas Instruments mentre sia STMicroelectronics che Infineon hanno contenuto le perdite. In questo quadro di calo generalizzato, ST è risultata la società che ha messo a segno il fatturato più alto con 4,282 miliardi di dollari.

L’unica azienda che ha incrementato le vendite, seppure in misura ridotta, sia rispetto al trimestre precedente che a quello di un anno fa, è stata NXP Semiconductors, proprio per la sua forte presenza nel settore automotive, comparto che rappresenta per l’azienda oltre il 55% delle entrate.

Tra le peggiori, Analog Devices ha registrato vendite per 2,513 miliardi di dollari, in calo sequenziale del 7,5% e del 23% rispetto allo stesso trimestre di un anno fa. Le vendite di Microchip Technology sono scese a 1,765 miliardi di dollari, il 18,6% in meno rispetto ad un anno fa e, addirittura, il 27,8% in meno rispetto al trimestre precedente.

L’incognita cinese

Tra le aziende prese in considerazione, Microchip è quella con la più bassa quota di mercato nel settore Automotive e una delle aziende più esposte nei confronti della Cina, il cui rallentamento economico ha frenato le importazioni di chip.

A proposito della Cina, non bisogna dimenticare l’enorme sforzo che questo paese sta mettendo in atto per rendersi autonomo dalle forniture di semiconduttori occidentali. Se le sanzioni degli Stati Uniti e dei loro alleati hanno frenato lo sviluppo dei semiconduttori più avanzati, al contrario, per quanto riguarda i chip più comuni, prodotti dalle aziende LIA, la capacità produttiva cinese sta crescendo ad un ritmo impressionante, con le aziende locali che hanno fatto incetta di apparecchiature occidentali e giapponesi per la produzione di chip e che stanno costruendo decine di nuovi, avanzati, stabilimenti.

Probabilmente sarà questa la vera sfida che le aziende globali del settore dovranno affrontare, tenendo conto che il mercato cinese rappresenta attualmente mediamente oltre il 30% delle loro vendite. Ma c’è di più. Nel lungo periodo le aziende cinesi potrebbero invadere i mercati occidentali con chip a basso costo, minando ulteriormente il business degli attuali leader di mercato.

Le previsioni per il primo trimestre 2024

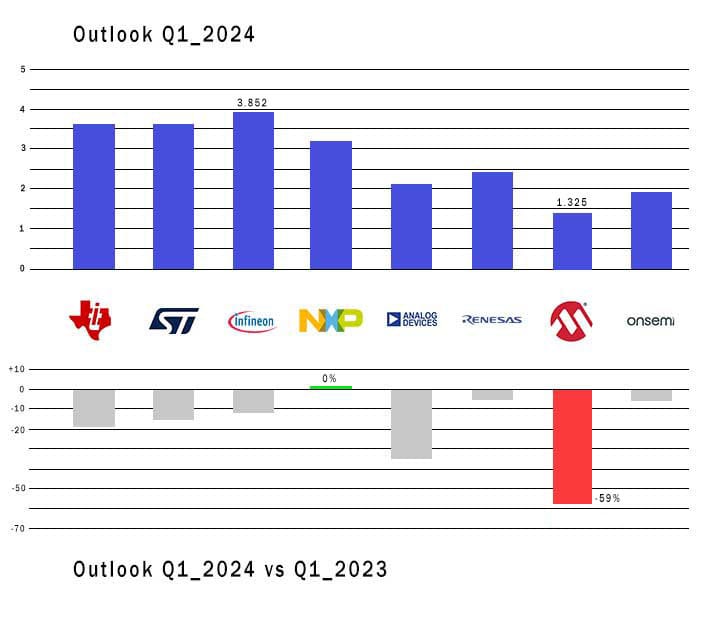

Il rallentamento in atto nel comparto Linear, Industrial e Automotive è confermato dalle previsioni delle stesse aziende per il primo trimestre del 2024, evidenziato nel seguente grafico.

Tutti i produttori, ad eccezione di NXP, segnalano un calo del fatturato, da pochi punti percentuali sino al -59% previsto da Microchip Technology che si aspetta vendite (medie) per appena 1,325 miliardi di dollari contro ricavi per 2,232 miliardi di un anno fa. Molto consistente risulta anche il calo di Analog Devices (-35% anno su anno) mentre prosegue l’emorragia di Texas Instruments (-17,8% anno su anno).

Nonostante un calo sequenziale del 12,6 %, Infineon Technologies dovrebbe fare segnare il fatturato più alto del periodo con 3,852 miliardi di dollari. I dati di Infineon, così come quelli di Renesas, vanno sempre presi con beneficio di inventario dal momento che queste due aziende redigono i bilanci in valuta locale (euro e yen) e le cifre possono subire significativi cambiamenti in relazione al tasso di cambio con il dollaro, valuta utilizzato per effettuare i confronti con le altre aziende.

Naturalmente i dati delle vendite non rappresentano l’unico metodo di confronto tra queste società. Per un’analisi più approfondita andrebbero considerati anche il margine operativo lordo, quello netto, l’utile per azione, la generazione di cassa, il valore degli investimenti e la remunerazione degli azionisti mediante dividendi e operazione di buyback.

L’andamento dei titoli azionari

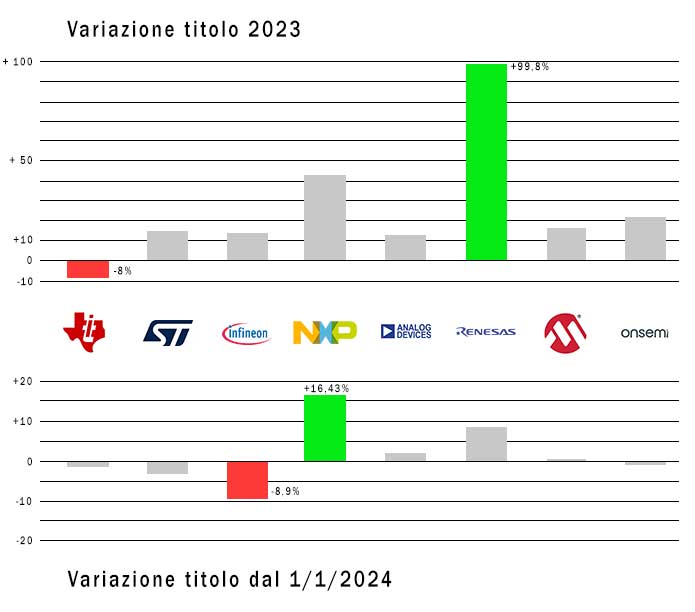

Per questo motivo, la capitalizzazione di borsa e l’andamento del valore delle azioni delle varie aziende non seguono esattamente l’evoluzione delle vendite come dimostra il seguente grafico che evidenzia i guadagni (o le perdite) dei titoli nel 2023 e nei primi due mesi del 2024.

Nel corso del 2023 tutti i titoli hanno evidenziato un consistente guadagno in borsa ad eccezione di Texas Instruments che ha perso l’8% circa, sulla scia del calo di fatturato nel 2023 (e di tutti gli altri indicatori finanziari). Texas Instruments, grazie all’elevato margine operativo e all’elevato livello di remunerazione degli azionisti resta comunque la n. 1 per capitalizzazione di borsa tra le aziende di questo settore con un valore di mercato di 156 miliardi al 5 marzo 2024.

Per gli stessi motivi, Analog Devices occupa il secondo posto con 97 miliardi di capitalizzazione, nonostante la contrazione delle vendite degli ultimi trimestri.

Al terzo posto troviamo NXP Semiconductors con 64 miliardi di dollari, la più “americana” delle tre aziende europee, che è cresciuta molto sia durante il 2023 che nei primi mesi del 2024. Anche NXP presenta un elevato margine operativo e garantisce una buona remunerazione agli azionisti. Da qui l’elevata capitalizzazione di borsa.

Seguono Microchip (48 miliardi di dollari), Infineon (44 miliardi di euro), ST (40 miliardi di dollari), onsemi (33 miliardi) e Renesas con 4,92 trilioni di di yen (33,4 miliardi di dollari).

Il caso Renesas Electronics

L’azienda giapponese ha incrementato il proprio valore di quasi il 100% nel 2023 e di un altro 9% nel 2024 sulla scia di un vero e proprio boom della Borsa di Tokyo e di un comparto dei semiconduttori – quello giapponese – galvanizzato dalle nuove iniziative che in pochissimo tempo stanno passando dai progetti sulla carta alla realtà di avanzati stabilimenti produttivi. Tra i protagonisti di questo cambio di passo c’è proprio Renesas Electronics che ha aumentato la sua quota di mercato globale nell’Automotive e che si sta rafforzando anche su altri fronti non numerose importanti acquisizioni come abbiamo visto in precedenza.