SECO S.p.A., società quotata nel segmento Euronext Star Milan di Borsa Italiana, ha diffuso oggi i risultati consolidati dei primi sei mesi del 2023.

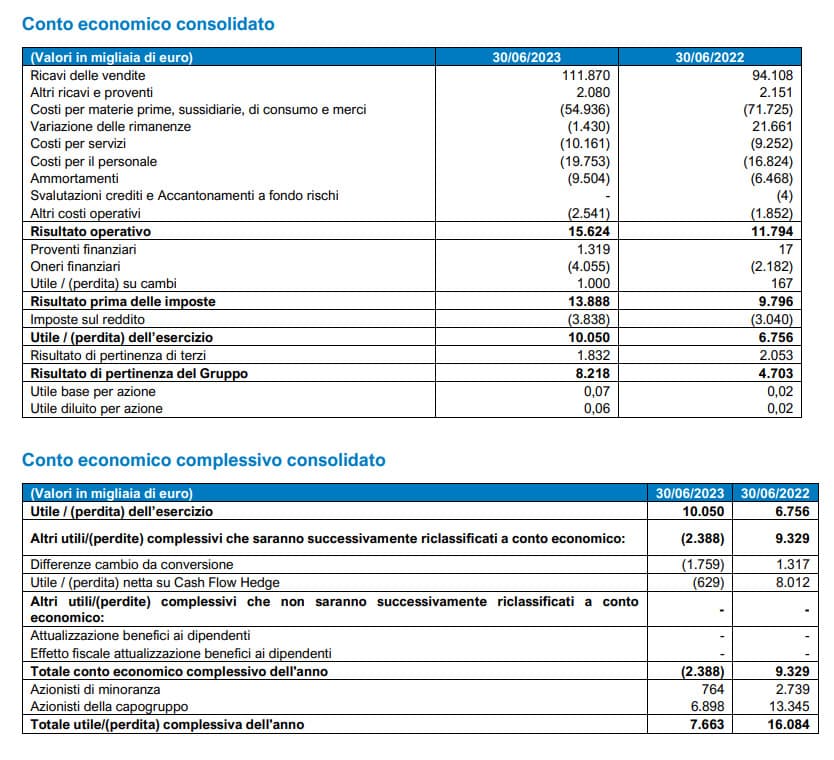

Nel periodo, tutti gli indici finanziari sono cresciuti in maniera significativa: i ricavi sono aumentati del 18,9% passando da 94,1 milioni di euro a 111,9 milioni; tale incremento è legato ad una significativa crescita dei volumi di vendita nelle aree EMEA, USA e APAC.

I ricavi dell’edge computing (101,1 milioni) sono cresciuti del 20% rispetto allo stesso periodo del 2022, grazie a un incremento delle vendite di sistemi edge in numerosi segmenti verticali serviti dal Gruppo. Prosegue la crescita del business CLEA: nel primo semestre dell’anno, il fatturato generato è stato di 10,8 milioni di euro, in crescita del 12% rispetto allo stesso periodo del 2022. Nel complesso, il margine lordo passa da 44 milioni (46,8% dei ricavi) nei primi sei mesi del 2022 a 55,5M milioni (49,6% dei ricavi) al 30 giugno 2023, in crescita di 11,5 milioni (+26,0%). Tale andamento è sostanzialmente legato alla significativa espansione dei business dell’edge computing e di CLEA, entrambi significativamente cresciuti su base organica. Tale indicatore mostra un importante miglioramento rispetto allo stesso periodo del 2022, come effetto della maggior contribuzione del business CLEA sul mix di fatturato totale e della progressiva stabilizzazione del mercato delle materie prime e dei componenti impiegati da SECO nei propri processi produttivi.

L’adjusted EBITDA passa da 20,1 milioni di euro al 30 giugno 2022 (21,4% dei relativi ricavi) a 26,5 milioni (23,7% dei relativi ricavi) al 30 giugno 2023, in crescita di 6,4 milioni (+31,8%). Tale evoluzione è in larga parte spiegata dall’espansione del volume d’affari osservata nel periodo. Ai fini del calcolo dell’Adjusted EBITDA sono stati effettuati alcuni aggiustamenti per rettificare l’importo di alcuni elementi non ricorrenti o non correlati alle performance operative del Gruppo: in particolare, nei primi sei mesi del 2023 tali voci ammontano complessivamente a circa 0,4 milioni. Al lordo dei predetti aggiustamenti, l’EBITDA passa da 18,4 milioni di euro al 30 giugno 2022 a 26,1 milioni al 30 giugno 2023, in crescita del 41,8%.

L’adjusted EBIT passa da 13,9 milioni (14,8% dei relativi ricavi) al 30 giugno 2022 a 18,0 milioni (16,1% dei relativi ricavi) al 30 giugno 2023, con un incremento del 29,2%.Al lordo dei predetti aggiustamenti, dovuti alla rettifica di elementi non ricorrenti o non correlati alle performance operative del Gruppo, l’EBIT passa da 11,8 milioni al 30 giugno 2022 a 15,6milioni al 30 giugno 2023, in crescita del 32,5%.

L’utile netto adjusted passa da 8,6 milioni di euro (9,2% dei ricavi) nei primi sei mesi del 2022 a 12,6 milioni (11,3% dei ricavi) al 30 giugno 2023, con un incremento del 46,4%. In aggiunta alle dinamiche precedentemente illustrate, gli oneri finanziari sono aumentati di circa 0,6 milioni rispetto ai primi sei mesi del 2022, principalmente per effetto dell’incremento dei tassi di interesse sulle linee di credito a breve termine e sull’indebitamento bancario a medio-lungo termine.

Al lordo degli aggiustamenti dovuti alla rettifica di elementi non ricorrenti o non correlati alle performance operative del Gruppo, e della stima del relativo impatto fiscale, l’utile netto passa da 6,8 milioni al 30 giugno 2022 a 10,1 milioni al 30 giugno 2023, in crescita del 48,8%.

L’indebitamento finanziario netto adjusted passa da un debito netto pari a 118,8 milioni di euro al 31 dicembre 2022 a un debito netto pari a 60,2 milioni al 30 giugno 2023. Tale variazione è legata prevalentemente all’aumento di capitale per complessivi 65 milioni di euro effettuato da 7-Industries B.V.

Massimo Mauri, Amministratore Delegato di SECO, ha dichiarato: “I risultati semestrali rappresentano un segnale della bontà della nostra strategia: nonostante un complesso contesto macroeconomico, il nostro business continua a crescere, grazie alla robusta richiesta di digitalizzazione da parte delle aziende. La situazione di shortage dei componenti sta migliorando, con una normalizzazione dei prezzi sul mercato che ha contribuito alla positiva espansione della nostra marginalità. Grazie al closing dell’operazione con 7-Industries, la nostra leva finanziaria si è ridotta sensibilmente, fornendoci nuova flessibilità per accelerare la crescita di SECO, anche per linee esterne. La rivoluzione digitale è soltanto all’inizio e siamo perfettamente posizionati per supportare i nostri clienti a evolvere il proprio modello di business, sfruttando servizi e funzionalità di edge computing, IoT e data analytics”.

Outlook

Nonostante le aspettative di generale rallentamento economico, in uno scenario caratterizzato da livelli inflazionistici ancora sostenuti e da elevati tassi di interesse, il posizionamento strategico di SECO e l’unicità della propria offerta, unitamente all’ammontare del portafoglio ordini, ai nuovi progetti che entreranno in mass production e ai volumi delle trattative in essere, rendono fiduciosi sulle prospettive per l’intero anno 2023. Pertanto, SECO ritiene di poter continuare a esprimere, nei prossimi trimestri dell’anno, una significativa tendenza di crescita organica e una robusta marginalità, anche grazie a una struttura di capitale con recuperata flessibilità.

I dati sono stati accolti favorevolmente dal mercato che ha premiato il titolo con un rialzo del 3,09% a quota 4,34 euro per azione. Dall’inizio dell’anno, tuttavia, il titolo ha perso il 19% circa, in forte controtendenza rispetto all’indice generale e a quello del settore tecnologico. Per gli analisti che seguono SECO, il titolo resta fortemente sottovalutato e la raccomandazione è BUY con un target price medio di 7,45 euro.