Per il terzo trimestre consecutivo diminuiscono le vendite mondiali di DRAM. Lo certifica TrendForce.

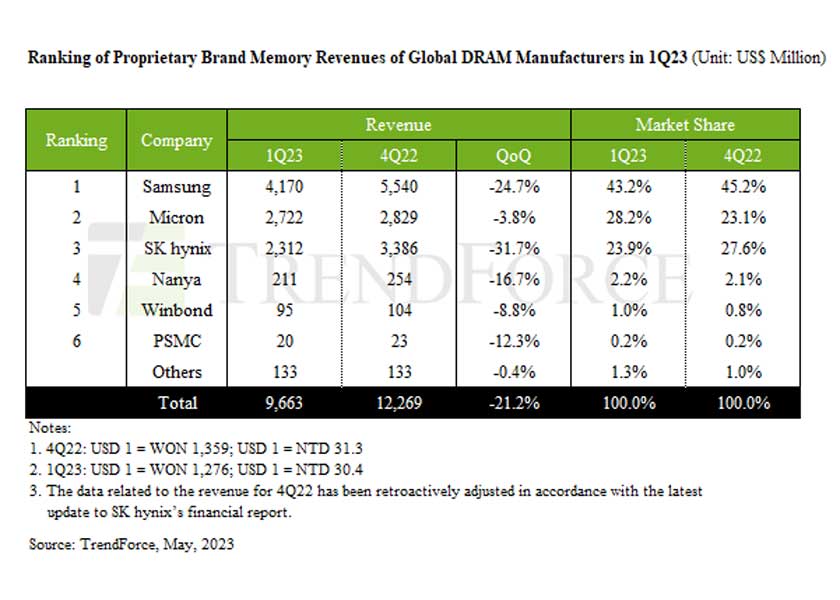

TrendForce, società taiwanese di consulenza e ricerche di mercato, ha diffuso i dati relativi alle vendite mondiali di memorie DRAM nel primo trimestre dell’anno, con i ricavi complessivi che hanno evidenziato un calo del 21,2% a quota 9,663 miliardi di dollari. È il terzo trimestre consecutivo che i ricavi diminuiscono. Un’analisi più approfondita rivela che il prezzo medio è diminuito per tutti i tre principali fornitori mentre per quanto riguarda i volumi questi sono aumentati solo per Micron. Un persistente problema di eccesso di offerta ha portato ad un continuo calo dei prezzi, causa principale dell’andamento negativo del settore.

Nonostante un altro trimestre in rosso, l’industria prevede un graduale rallentamento del calo dei prezzi a seguito dei tagli alla produzione attuati da tutti i produttori. Le previsioni del secondo trimestre di TrendForce suggeriscono un aumento dei volumi, ma il calo dei prezzi che continuerà ancora potrebbe limitare la potenziale crescita dei ricavi.

Ciascuno dei tre principali fornitori, Samsung, Micron e SK hynix, ha riportato un calo dei ricavi trimestrali. Samsung ha registrato un calo sia dei volumi di spedizione che del prezzo medio a causa del minor numero di ordini per i suoi dispositivi più recenti, con una conseguente diminuzione delle entrate su base trimestrale del 24,7%, pari a circa 4,17 miliardi di dollari. Beneficiando della sua precedente rendicontazione finanziaria e degli ordini finali dell’anno precedente, Micron è salita alla seconda posizione nel 1° trimestre 2023. Pur essendo l’unico fornitore tra i tre grandi a registrare una crescita positiva delle spedizioni, Micron non ha potuto evitare un lieve calo del fatturato del 3,8%, portando il totale a 2,72 miliardi di dollari. SK hynix ha visto il calo più marcato, con una contrazione del 15% sia nel volume delle spedizioni che nell’ASP, che ha portato a un drastico calo del 31,7% delle entrate, pari a circa 2,31 miliardi di dollari.

La precedente previsione di TrendForce del passaggio dei tre grandi dalla redditività alla perdita nel 1° trimestre 2023 a causa di un rapido calo dell’ASP si è avverata. Con i prezzi delle DRAM che continuano a scendere, si prevede che i margini di profitto operativo rimarranno in rosso anche nel secondo trimestre. In risposta a questa situazione, tutti i tre principali fornitori hanno iniziato ad attuare tagli alla produzione, con tassi di utilizzo della capacità del secondo trimestre che dovrebbero scendere al 77% per Samsung, al 74% per Micron e all’82% per SK hynix.

Tra gli altri fornitori, la taiwanese Nanya ha registrato un calo delle spedizioni per il quarto trimestre consecutivo, con ricavi nel Q1 2023 in calo del 16,7%. I nodi di processo mainstream sono rimasti fermi a 20 nm, in ritardo rispetto ai tre grandi, portando a un sostanziale calo dei margini di profitto operativo del -44,9%. Per il prossimo trimestre la società spera in un aumento delle richieste legate ai SoC TV con un conseguente aumento dal 70 all’80% del tasso di utilizzo degli impianti.

Nonostante l’aumento degli ordini ricevuti nel primo trimestre, in particolare per laptop e TV, Winbond – altra società taiwanese – ha registrato un calo dei ricavi dell’8,8% poiché i prezzi hanno continuato a scendere. A causa del calo dei prezzi e della debole domanda, anche PSMC ha registrato un calo del 12,3% nelle sue entrate trimestrali relative alle memorie DRAM. La performance finanziaria dell’azienda è principalmente legata ai propri prodotti DRAM di consumo, esclusi i ricavi derivanti dai servizi di fonderia DRAM. Tuttavia, se si includessero i ricavi dei servizi di fonderia, il calo trimestrale dell’azienda peggiorerebbe al 22,6%.

Al di là dell’andamento del mercato delle DRAM, il dato di questo report che colpisce maggiormente è l’assenza di società cinesi in classifica.

L’unica azienda cinese attiva in questo mercato è ChangXin Memory Technologies (CXMT) accreditata di una quota dell’1% del mercato mondiale e sulla quale il governo di Pechino aveva riposto molte speranze per riuscire a raggiungere l’autosufficienza in questo settore. Le recenti sanzioni americane hanno ulteriormente tarpato le ali alle ambizioni cinesi.

Attualmente l’unica grande fabbrica di DRAM in Cina è quella di Wuxi di SK hynix che però, sempre a causa delle sanzioni americane, non verrà aggiornata con le tecnologie più moderne. Anzi, SK hynix ha scelto di costruire la sua prossima fabbrica DRAM in Corea.

Samsung e Micron non hanno capacità DRAM in Cina e i loro piani per la futura espansione si concentreranno rispettivamente in Corea e Stati Uniti.

Le stime di TrendForce, basate sui piani di questi produttori, indicano che la quota della Corea nella capacità globale di DRAM continuerà ad aumentare, mentre quella della Cina diminuirà su base annua, passando dal 14% al 12% entro il 2025.