Un report di TrendForce ricapitola quanto è successo negli ultimi anni in questo settore.

Il mercato dei semiconduttori compound sta crescendo a ritmi elevati grazie alla forte domanda da parte dell’industria automobilistica e di quella delle energie rinnovabili. Le aziende che operano in questo settore si stanno sviluppando sia per vie “interne” che, sempre di più, mediante operazioni di Mergers & Acquisitions, alcune volte riguardanti aziende già consolidate, altre volte di piccole startup.

TrendForce, società taiwanese di consulenza e ricerche di mercato, ha fatto il punto sulle previsioni di sviluppo di questo mercato e delle operazioni di M&A che lo hanno caratterizzato negli ultimi anni.

Dal 2006 al 2017, c’era solo un’operazione ogni due anni, ma dal 2018, ci sono state sei operazioni all’anno, superando i dati storici.

SiC e GaN, le principali categorie di questo mercato, sono anche le protagoniste delle operazioni di M&A, con ben 21 operazioni che hanno interessato aziende che operano nel campo del carburo di silicio. Questa tecnologia, il cui sviluppo è iniziato oltre 20 anni fa, è stata la prima ad essere arrivata alla piena maturità e alla produzione in volumi, in particolare nell’industria automobilistica, dove il SiC è diventato la tecnologia principale.

Integrazione verticale guidata dai titani del settore

I leader del settore negli Stati Uniti e in Europa, come Wolfspeed, On Semi, II-VI, ST e Infineon, hanno iniziato ad accelerare l’integrazione verticale negli ultimi anni, come si evince dalla frequenza delle fusioni e acquisizioni.

Gli Stati Uniti hanno condotto 12 operazioni di fusione e acquisizione, di cui solo quattro avvenute prima del 2018, e Wolfspeed ha contribuito a tre di esse. Negli ultimi tre anni, On-Semi, II-VI e Macom hanno condotto diversi accordi con particolare attenzione all’integrazione verticale di SiC per soddisfare le richieste del mercato.

In Europa, ci sono state in totale otto operazioni di fusione e acquisizione, tutte avvenute nel 2018 e oltre, con ST e Infineon come attori principali. Entrambe le società hanno acquisito capacità tecnologiche e produttive attraverso acquisizioni strategiche per mantenere la loro leadership nel mercato dei dispositivi di potenza SiC.

Nel 2019 e nel 2020, la ST ha acquisito Norstel AB per rafforzare le proprie capacità di produzione di wafer SiC ed Exgan per migliorare l’esperienza nella progettazione di dispositivi di alimentazione GaN. Allo stesso modo, Infineon ha acquisito Siltectra nel 2018 per ottenere il controllo della fondamentale tecnologia di processo split a freddo dei wafer SiC e ha recentemente acquisito GaN Systems per rafforzare la propria presenza nel mercato GaN.

È evidente che l’elevata frequenza di fusioni e acquisizioni negli Stati Uniti e in Europa è guidata principalmente da aziende leader del settore.

Wolfspeed, che è diventata un’azienda leader dopo un lungo periodo di tempo, ha accumulato capitale sufficiente per fusioni e acquisizioni e si è gradualmente trasformata in una sorta di società platform-type. Nel frattempo, Onsemi, ST e Infineon, che sono state tradizionalmente anche loro delle società platform-type con una consolidata esperienza nel campo dei semiconduttori compound, stanno ora intensificando le loro attività di fusione e acquisizione per espandere la presenza sul mercato e generare un forte slancio di crescita.

Il panorama del mercato continua a cambiare

Gli accordi di fusione e acquisizione hanno interessato anche le aziende di apparecchiature per semiconduttori. Recentemente, ASM e Veeco hanno acquisito l’italiana LPE ed Epiluvac, a riprova che anche i produttori di apparecchiature hanno compreso l’enorme potenziale del mercato SiC e stanno accelerando i loro investimenti in questo settore.

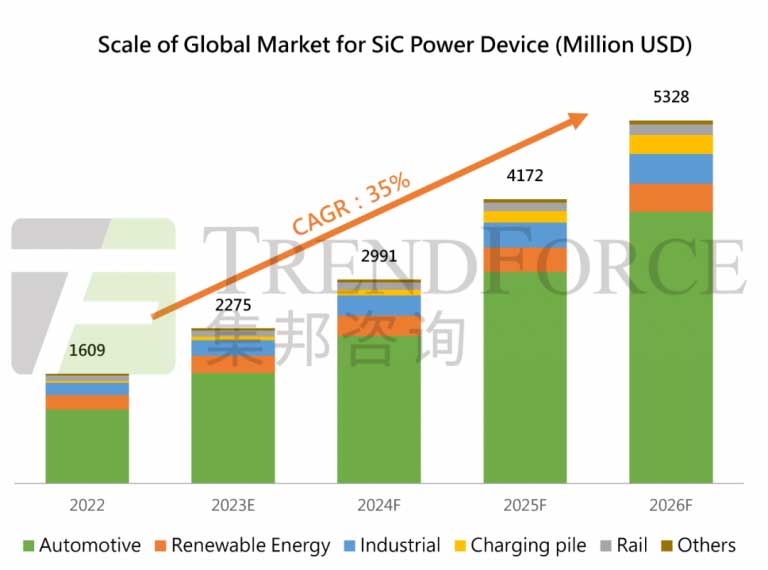

Secondo l’ultimo rapporto di TrendForce, il mercato complessivo dei dispositivi di alimentazione SiC crescerà a un tasso annuo del 41,4% per raggiungere i 2,28 miliardi di dollari entro il 2023 e i 5,33 miliardi entro il 2026 con una crescita annuale del 35%.

Tuttavia, con l’attuale boom del mercato, arriva una nuova sfida: la carenza di offerta. Uno dei maggiori ostacoli alla crescita del settore è la scarsità dei substrati SiC, nonostante gli sforzi di aziende come ST e Onsemi per aumentare la loro produzione.

I produttori sono ora alla ricerca di fonti sia interne che esterne per mantenere il flusso dell’offerta. Mentre la maggior parte dei fornitori di substrati SiC si sta espandendo, solo pochi, come Wolfspeed, controllano la capacità di produzione di substrati SiC di fascia alta utilizzati negli inverter automobilistici di più alta gamma, il che aggrava il collo di bottiglia nella produzione di dispositivi SiC per automobili.

I principali attori devono affrontare rapidamente gli ostacoli tecnologici e i problemi di fornitura per colmare il divario del mercato. Ciò determinerà inevitabilmente un’intensa concorrenza e il consolidamento del settore, e solo quelli che si adatteranno rapidamente potranno avere successo nel lungo periodo.