Calo delle entrate del 23% nei confronti dello scorso anno, e previsioni per il prossimo trimestre peggiori rispetto a quanto immaginato dagli analisti. Annunciato anche un taglio agli investimenti del 50% per affrontare il calo della domanda. Nonostante ciò, il titolo guadagna in borsa due punti percentuali.

Calo delle entrate del 23% nei confronti dello scorso anno, e previsioni per il prossimo trimestre peggiori rispetto a quanto immaginato dagli analisti. Annunciato anche un taglio agli investimenti del 50% per affrontare il calo della domanda. Nonostante ciò, il titolo guadagna in borsa due punti percentuali.

Micron Technology ha diffuso ieri i dati relativi al trimestre che si è chiuso al 1° settembre (4Q22 per la società) e il bilancio fiscale dell’intero anno 2022, chiuso sempre il 1/9/2022.

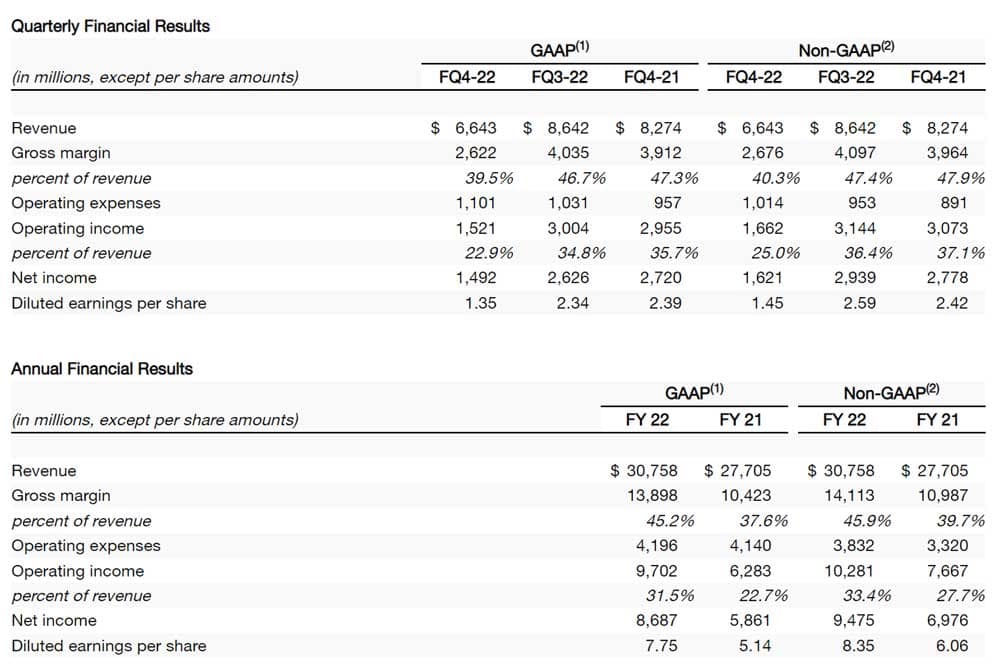

Come preannunciato dai dirigenti della società alcuni mesi fa, il calo delle vendite è stato molto consistente, da 8,642 miliardi di dollari a 6,643 miliardi, il 23% in meno quello sequenziale e il 19,7% in meno nel confronto con lo stesso trimestre di un anno fa quando le vendite furono di 8,274 miliardi. Il calo delle entrate ha comportato anche una diminuzione del margine lordo, sceso di oltre 7 punti. La combinazione di questi due fattori ha determinato il dimezzamento dell’utile netto, sceso a 1,492 miliardi di dollari contro i 2,627 miliardi del trimestre precedente e i 2,720 miliardi di un anno fa.

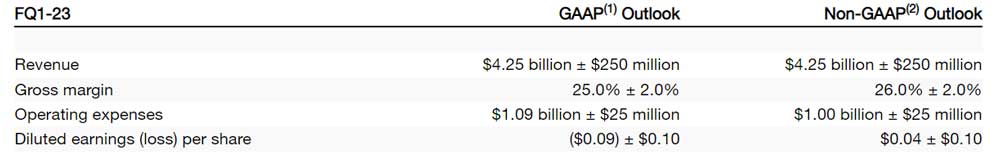

La flessione delle entrate ha riguardato, come previsto, prevalentemente il mercato delle memorie per PC e per smartphone ma sta iniziando ad interessare anche i prodotti per data center, a causa di un calo delle quotazioni. Per questo motivo la società prevede un primo trimestre fiscale peggiore di quanto immaginato in precedenza, con vendite comprese tra 4 e 4,5 miliardi di dollari contro i 7,69 miliardi di dollari di un anno fa, in calo dunque del 45%, un vero e proprio tracollo. Il margine lordo è previsto al 25÷26% e l’utile sarà praticamente azzerato.

Nonostante i risultati in netto calo nel quarto trimestre, complessivamente l’anno fiscale 2022 si è chiuso con entrate record per 30,76 miliardi di dollari contro i 27,71 miliardi dell’anno precedente e con un utile netto (GAAP) di 8,69 miliardi di dollari contro i 5,86 miliardi del 2021. Un anno record anche per il flusso di cassa operativo che ha raggiunto i 15,18 miliardi di dollari contro i 12,47 miliardi dell’anno precedente.

“Nell’anno fiscale 2022, Micron ha generato un fatturato record di 30,8 miliardi di dollari e ha realizzato il nostro sesto anno consecutivo di free cash flow positivo, consentendoci di restituire ai nostri azionisti la cifra record di 2,9 miliardi di dollari“, ha affermato Sanjay Mehrotra, Presidente e CEO di Micron Technology. “La nostra leadership tecnologica e manifatturiera sia in DRAM che NAND, relazioni profonde con i clienti, portafoglio di prodotti diversificato e bilancio solido hanno messo Micron su basi solide per affrontare l’indebolimento della domanda a breve termine. Stiamo adottando misure decisive per ridurre la nostra crescita dell’offerta, incluso un taglio degli investimenti di quasi il 50% per le apparecchiature wafer fab rispetto allo scorso anno, e prevediamo di emergere da questo ciclo negativo in una buona posizione per capitalizzare la domanda a lungo termine di memoria e storage“.

Le spese in conto capitale sono state di 3,58 miliardi di dollari nel quarto trimestre del 2022 e di 11,98 miliardi per l’intero anno 2022, portando il flusso di cassa rettificato a 196 milioni di dollari nel quarto trimestre e a 3,21 miliardi per l’intero anno 2021. Micron ha riacquistato circa 13,2 milioni di azioni ordinarie per 784 milioni di dollari durante il quarto trimestre e 35,4 milioni di azioni ordinarie per 2,43 miliardi durante l’intero anno 2022.

“Guardando al futuro, l’incertezza macroeconomica è alta e la visibilità è bassa“, ha detto agli analisti Mark Murphy, Chief Financial Officer di Micron, durante la call con gli investitori che ha fatto seguito alla presentazione dei risultati finanziari.

Nonostante tutti i venti negativi, il titolo Micron sta guadagnando alla borsa di New York 2 punti percentuali: evidentemente i mercati avevano già scontato i pessimi risultati della società; non a caso, il titolo ha perso circa il 45% da inizio anno.

All’inizio di settembre Micron ha annunciato di aver scelto Boise come sede per uno dei due siti di produzione DRAM all’avanguardia che la società intende costruire negli Stati Uniti con un investimento di 15 miliardi di dollari entro la fine del decennio.

La vicinanza di questo sito con il Centro R&D della società offre molteplici vantaggi strategici, inclusi il miglioramento dell’efficienza e la semplificazione del trasferimento tecnologico, a tutto vantaggio del time to market dei prodotti d’avanguardia.

A breve Micron annuncerà un secondo sito di produzione di DRAM negli Stati Uniti.

Gli stabilimenti verranno costruiti in più fasi, e la capacità di produzione verrà incrementata in funzione della domanda del settore.